最新更新

- 07-20 履约担保平台爆雷保险公司会兜底吗?

- 07-20 团贷网维权:催收现状与诉求

- 07-20 【鹰眼看网贷】互联网金融路在何方?

- 07-20 参与“金融互助”组织的投资者是否受法律保护?

- 07-20 美国歌手diss姚明的真相是什么?diss姚明的美国歌手叫

- 07-20 最新 | 礼德财富以涉嫌集资诈骗正式立案

- 07-20 互联网金融变革下 如何重新定义P2P?

- 07-20 奔驰维权事件另类视角:汽车经销商金融服务费溯源

- 07-20 微贷网即将上市,但暴力催收问题影响股价

- 07-20 银发族,小心新一波"理财销售战"?

热门文章

- 09-05 原创|现金贷江湖,“谁”套路了“谁”?

- 09-25 2017新金融:阶级阵营、上市潮起与套利终结

- 12-09 团贷的牛要还钱吗?不要轻视了资产的流动性!

- 10-17 买保险不是为保障?而是为了……

- 05-08 “以租代购”真的能拯救车贷平台吗?

- 06-30 内容Go high,成本Go low,搜狐视频回归商业本质

- 06-19 深度|信用卡发卡量、坏账齐飙升,套现真的是一个没有受害者的产

- 01-05 如果P2P的兑付方案,由你投票决定,你会投吗?

- 07-30 67家P2P平台3月数据分析:5家连续3个月净流入,3家逾期有较大增

- 04-10 上海造艺关联40余家现金贷平台,靠无故扣款联合收割900多万用户

“快鹿系”如何用高票房引爆这场资本盛宴?

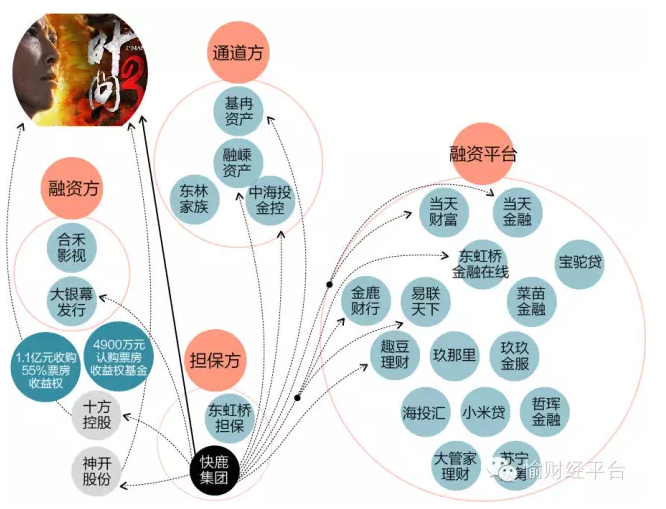

在融资端,依托多个平台卖出的电影收益权转让理财产品而获得资金;在资产端,投拍电影买断大陆发行权,并提前布局相关上市公司投资,票房大卖则可能带来股价大涨。“快鹿系”一众关联公司穿梭其中,等待最后的“高票房”来点爆这场资本盛宴,也活络资金链还本付息。

未料,调节票房这样的在业内根本不是秘密的“潜规则”,却被媒体推上了水面。电影《叶问3》的院线情况疑点,诸如卖出了大量电影票却无人观影、异常票价、短时间内连续排片等被曝光,且惊动广电总局发布通知,要求进行严肃排查。

虽然这些质疑最后成立与否还有待广电总局的检查结果,现在下定论还太早,上海快鹿投资集团(下称“快鹿集团”)也发出了一份“严正声明”称“根本没什么必要去弄什么水票、幽灵票”,但“快鹿系”布局的上市公司本已飙升的股价,还是等不到广电总局的排查结论就已应声跌落,其中十方控股(01831.HK)股价在3个交易日后“腰斩”。

在叶予(化名)看来,这样的股价表现如果持续下去,很可能“坏事了”。叶予是一名曾在快鹿的融资体系内的前管理层人士,他告诉《第一财经日报》,“快鹿系”的资金链去年开始已不宽松,依托影视资本运作从而在二级市场获得收益是整个体系活络资金链的重要投靠之一。

资金链健康还是紧绷?

对于市场揣测的“资金链紧绷”的原因,本报记者听到两种说法,一说是有一些不良资产,公司虽然握有贷款相关抵押物的抵押权,但处置需要时间;另一说是,高企的融资端运作成本和对源源到期债权的还本付息及售出新债权的流动性压力。

叶予的观点就属后者,据他在内部打探到的信息是东虹桥小贷和担保体系里坏账率“算正常”,但几个相关融资平台的还本付息有压力。

但快鹿集团抛出了数据证明其资金能力无虞。快鹿方面称,“有多渠道融资能力”、“年产值1093亿”、“银行贷款不足1亿”。快鹿集团也是上海华瑞银行的股东之一。

而从快鹿集团的二级市场投资的浮盈来看,即便H股的十方控股遭遇三连跌,但目前1.88元/股的股价仍大幅高于其0.8元/股的配股投资价;其投资的A股神开股份(002278.SZ)9日收盘报13.9元/股,也高于其投资均价。

不过,叶予的思路则更多集中在了与快鹿集团有千丝万缕联系的上海金鹿财行财富投资管理有限公司(下称“金鹿财行”)和上海当天财富投资管理有限公司(下称“当天财富”)的运作模式上。在受访的多名消息人士表述中,这两大平台为“快鹿系”把控的“融资平台”。

叶予在接受本报采访时估算,去年两大平台的资产盘子总交易量保守估计有200亿。虽然融资余额暂难以测探,但以年化9%~12%的理财产品利息、打底4%的员工团队薪酬及提成和门店扩张及经营的固定成本计算的话,他估计每月要维护两大融资端运转的成本可能上亿。

而“快鹿系”要让资金链运转起来,一名现仍就职于快鹿集团的消息人士称,快鹿还需要承担其它各项成本。该人士尤其提到了快鹿“捆绑”政界、媒介、明星、名人需要的“公关”费用。其中单是投在广告和品牌上的费用就有数亿,如在某4A广告公司花2个亿左右做品牌公关。

不过这种说法也仅为叶予等消息人士的一面之辞。从工商登记信息来看,快鹿集团及其投资的公司上海长宁东虹桥小额贷款股份有限公司(下称“东虹桥小贷”)、上海东虹桥融资担保股份有限公司(下称“东虹桥担保”),与金鹿财行、当天财富之间为独立运作的公司,互相并无直接持股关系。

金鹿财行执行总裁张伯伟在接受媒体采访时称:“快鹿集团一直有意向收购金鹿金融或成为我们的战略投资方,我们和快鹿的关系相当于宜信财富与宜信普惠的关系,只是不是一个股东”。

但若是细究多个公司之间多次更迭的法人、股东所出现的交集,则仍可见关联度。比如,快鹿集团和上海东虹桥金融控股集团有限公司(下称“东虹桥控股”)是上海金融文化联合会(下称“联合会”)的股东,联合会的董事和金鹿财行的副总裁同为刘健,当天财富的原法定代表人、当天信息科技和当天金融信息服务的现任法定代表人和东虹桥小贷的董事均为邵永华等。

这样的人员交集还出现在了更为复杂的影视资本运作公司链条里。这其中又牵涉进易联天下(上海)电子商务有限公司(下称“易联天下”)。在监测《叶问3》对外融资是否超募中,易联天下起到了“归集”的角色,据张伯伟称《叶问3》发行方合作时要求“所有对外融资行为必须通过易联天下”。

但是,易联天下又是谁呢?工商资料显示为周亚华和王书凤两名自然人股东投资的公司,其中周亚华是金鹿财行的法人,王书凤则是镇江慧谷快鹿科技园发展有限公司的董事,该公司大股东为快鹿集团。易联天下总裁和金鹿财行执行总裁均为张伯伟。

平台募资能力的出口

在接受《第一财经日报》采访时,叶予从2014年金鹿财行和当天财富相继成立时开始说起这其中的资金帐。他说,两家平台初期融到的资金对接的多为东虹桥小贷的债权转让,初期平台的融资规模也较小,“一个平台一个月也就1、2个亿”,但到了去年,两家平台每月的交易额都开始显著增长。“钱多出来了,小贷债权不够卖了,小贷资本金5亿,也受贷款规模限制。”

在叶予较为熟悉的金鹿财行业务中,去年底开始,每月流水已经稳超10个亿。

当本报记者追问“资金和资产标的为何不是一一对应”时,叶予没有正面回答,而是表示引起过小贷协会和金融办的关注。本报记者也从上海市金融办获悉,从全市面上和市金融办职责来说,他们本就会要求小贷公司、融资担保机构进一步规范与各类民间融资服务机构的业务合作,也对小贷公司、融资担保机构与民间融资服务机构业务合作开展了风险提示。至于具体是否查过相关机构,尚无官方表述。

不过,查询金鹿财行和当天财富网站会发现,平台业务产品线并非叶予说的那么单一,金鹿财行有资管产品、海外产品、信贷产品、资产交易等多个产品线,当天财富也有东林家族办公室等。

对于交易体量,金鹿财行在去年4月的战略发布会上,仅资管产品一条业务线,要求就是当年内做到100亿。

在叶予的理解逻辑里,为了适应融资平台的募资能力、也为了扛得起整个体系的资金成本和各项运营成本、同时也为了满足客户的多元化投资需求,快鹿、金鹿和当天在同一阶段开始了影视金融战略。而叶予认为,在这场资本棋局中,票房不是最大的来钱的地方、甚至是暂时烧钱的地方,真正寄希望来钱的地方是二级市场投资。

公开资料显示,快鹿集团于2014年末至2015年初,先后入股神开股份、十方控股,并且靠控股股东或董事局主席的地位,双双拿下对经营的“话语权”。

入股后神开股份的控股股东是上海业祥投资管理有限公司(下称“业祥投资”),业祥投资是快鹿集团全资子公司;十方控股第二大股东施建祥是快鹿集团董事局主席,入股后施建祥也出任了十方控股的董事会主席。

另一头,快鹿集团参与投拍电影《叶问3》并让两家上市公司进入电影的票房投资。2月23日,十方控股与合禾影视订立电影投资协议,以约1.1亿人民币收购《叶问3》中国大陆地区55%票房收益权;2月24日,神开股份公告,拟以自有资金出资4900万元,认购上海规高投资管理合伙企业有限合伙人(LP)份额,投资标的为《叶问3》票房收益权投资基金,投资基金管理人为上海中海投金融控股集团有限公司(下称“中海投金控”)。根据公告,该项投资预期年化收益为8%,若电影票房超过10亿元,投资可获得超额收益,这也意味着保底票房为10亿元。

如果从资金的链条来看,快鹿集团投资认购了上市公司的股权,而上市公司又投资了快鹿集团投拍的电影。

金鹿财行和当天财富在这个过程中一步也没有落下。

当天财富也以其融资销售平台功能发行名为“咏春盈泰”的电影收益权转让计划,期限9个月,产品规模2亿元人民币,预期年化收益10%+浮动收益,获得浮动收益的保底票房为8亿元。

金鹿财行法定代表人周亚华为股东、并和金鹿财行受同一个总裁张伯伟管理的易联天下,则是《叶问3》众筹项目的联合推出方和众筹资金“归集”者。共同推出众筹项目的还有苏宁众筹、合禾影视、万向信托。

此外,以各种形式为《叶问3》项目融资的平台还包括东虹桥金融在线、玖那里金融在线、以及消息人士向本报透露的陕西和讯天下信息咨询有限公司等。

布局二级市场的野心

叶予表示,金鹿财行和当天财富的扩张,带来了高企的融资端运转下去的成本,并称“P2P模式走线下,不管靠息差还是中介费,利润来运转经营是难以持续的”。

他算了这样一比帐。线下的标,给到客户的收益有的可以高达年化12%,利息是一笔成本;员工薪酬部分,普通业务员销售出理财产品,提成为年化1.5%~2%,所在团队提成1%,而这还没算大量大量行政、后勤人员的工资和奖金;此外,全国范围布局门店的固定成本也是一笔昂贵的费用。

“上海滩走线下超豪华门店模式的,金鹿是第一家,而且获得客户信赖,尝到了甜头。当天虽然有些小门店,但线下模式和金鹿雷同。”叶予举了金鹿财行位于上海静安寺的一家门店为例,这家面积500多平方米的门店,装修、租金、押金加起来,首年的开支需要1000多万,而且由于物业方的要求,租金还是一年付齐而不是按月付的。眼下金鹿财行和当天财富的门店数都超过了20家。

维持债权不断到期的还本付息和发售新标的继续募集资金,一来,好的流动性需要稳定的市场信心,在这点上,金鹿和当天都舍都在品牌宣传上投入成本,二来,在开拓海外资金标的的同时,两家平台都把力气花在了“电影+金融”运作上。

值得一提的是,即便在负面舆论夹击下,当被本报记者问及公司发展后市时,一名快鹿集团管理层人士还是表示了有信心,但原因却立足于快鹿强大的“捆绑能力”。他表示,这是快鹿的一个策略,明面上大家看到的是施建祥获香港特首梁振英亲授的特殊贡献奖、获得“上海市慈善之星”等,还有诸如施建祥与黄百鸣等私交甚好,“施建祥去参加黄百鸣的天马年会,回来的时候黄百鸣还送了他几十万的补品”,背地里,还有施建祥的兄长施建兴的人脉和资金运作能力,比如“资金链怎么管都是经济学家、高校教授在出谋划策”,包括资金链即便有点问题,也可以跟“捆绑”的同行之间拆借来去。

该人士个人相信,“深度捆绑”策略会让很多人不希望看到公司倒台。

而在快鹿的二级市场盘子,当其完成了上市公司借壳后,好的票房或能带动股价上升,这对快鹿的投资而言意味着获利。这样的先例不在少数,此前光线、华谊等公司投资的电影获得高票房后,公司股价都有一波拉升。

资金有“去”有“回”

事实上,快鹿靠此前的二级市场运作已经得到了“浮盈”。

2015年9月9日,神开股份发布公告,公司自然人股东顾正等7人与业祥投资签订股份转让协议,业祥投资以13.5元/股受让公司2937万股股份(占总股本8.072%),以及5460万股股份对应的表决权(占总股本15.004%),成为神开股份控股股东。此外,业祥投资还于2015年9月14日~17日在二级市场通过集中竞价的方式以10.5元/股均价增持神开股份5%。业绩不佳的石油类公司神开股份自9月18日低点后一路走高。

即使经历了近期A股低迷,截至2016年3月9日收盘,神开股份报13.90元/股,仍高于业祥投资的买入价格。

今年2月开始,快鹿集团以类似方式入股十方控股,根据公告,十方控股以每股0.8港元配售2亿股新股份,快鹿集团施建祥认购其中1.6亿股,投资金额1.28亿港元。

截至2016年3月9日收盘,十方控股报1.88元/股,高于买入价格。即,施建祥已浮盈超过1.7亿港元。

而比这些运作都精彩的是,假设金鹿财行和当天财富果真如本报采访到的消息人士所言,属于快鹿运作体系内的实际可控的平台话,则快鹿对十方控股的投资,通过精心设计又从这两个渠道回流。

2016年2月,十方控股计划向金鹿财行注资,拟持有股份不多于15%,对金鹿财行的估值为不多于20亿港元。

此外,十方控股还配股给了大中华金融(00413.HK),而大中华金融将间接持股当天财富。截至2月24日,大中华金融通过配售和增持共持有十方控股4.7%股份,包括配售中以0.8港元/股价格认购4000万股,和后续以均价3.47港元/股买入1706万股。今年2月,大中华金融公告,计划通过全资附属公司冠勤认购当天资产扩大后已发行股本的20%,对当天资产的估值为不多于30亿元港元。

标签: