最新更新

- 07-20 履约担保平台爆雷保险公司会兜底吗?

- 07-20 团贷网维权:催收现状与诉求

- 07-20 【鹰眼看网贷】互联网金融路在何方?

- 07-20 参与“金融互助”组织的投资者是否受法律保护?

- 07-20 美国歌手diss姚明的真相是什么?diss姚明的美国歌手叫

- 07-20 最新 | 礼德财富以涉嫌集资诈骗正式立案

- 07-20 互联网金融变革下 如何重新定义P2P?

- 07-20 奔驰维权事件另类视角:汽车经销商金融服务费溯源

- 07-20 微贷网即将上市,但暴力催收问题影响股价

- 07-20 银发族,小心新一波"理财销售战"?

热门文章

- 09-05 原创|现金贷江湖,“谁”套路了“谁”?

- 09-25 2017新金融:阶级阵营、上市潮起与套利终结

- 12-09 团贷的牛要还钱吗?不要轻视了资产的流动性!

- 10-17 买保险不是为保障?而是为了……

- 05-08 “以租代购”真的能拯救车贷平台吗?

- 06-30 内容Go high,成本Go low,搜狐视频回归商业本质

- 06-19 深度|信用卡发卡量、坏账齐飙升,套现真的是一个没有受害者的产

- 01-05 如果P2P的兑付方案,由你投票决定,你会投吗?

- 07-30 67家P2P平台3月数据分析:5家连续3个月净流入,3家逾期有较大增

- 04-10 上海造艺关联40余家现金贷平台,靠无故扣款联合收割900多万用户

Lending Club已偏离信息中介模式

前段时间lengding club爆发了内部丑闻,引发行业内外人士的关注,为什么作为p2p行业的标杆企业,在美国现行的监管体制下会出现这类问题,我认为:实际上Lending Club已经偏离了信息中介模式,充当了信用中介,在Lending Club投资时存在平台风险,这是引发Lending Club事件的根本原因。

业界普遍认为Lending Club的业务模式是点对点的,投资人直接拥有借款人的债权,投资时只需考虑借款人的信用风险,不过事实并非如此。

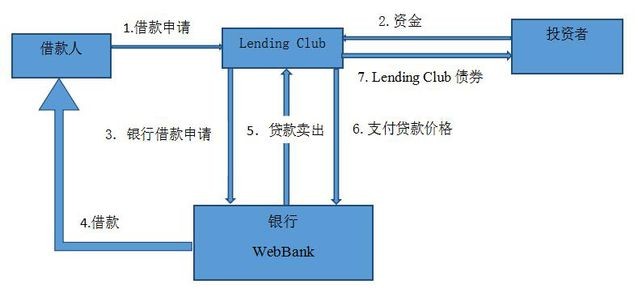

(LendingClub业务流程图)

Lending Club通过向投资者发行债券来搜集资金。实际业务中,投资者的钱并不是直接交给借款人,而是购买LC的债券。一旦LC倒闭,那么投资者就会变成LC的债权人而不是具体借款人的债权人,

另外,LendingClub向个人和机构发行不同的特殊债券,机构投资者通过发行的信托凭证,可有效规避了平台风险。但对个人投资者所持票据是LC的债权人。从这个意义上说,Lending Club和国内绝大多数平台类似,承担了信用中介的角色。

正是由于LendingClub信用中介的角色,一但员工有操纵业务的可能,或危及所有投资人的资金安全。这也是此次LendingClub事件在全球范围内引发轩然大波的主要原因。

坚持点对点的P2P模式,对平台信息透明要求较高。一方面,平台需通过信用审核模型对借款人进行数据收集和风险分析,确定借款金额、利率、评分等级,并将匿名的借款信息罗列在网站上供投资者选择,来确保借贷双方之间的信息透明度;

另一方面,平台与银行开展资金存管合作,可以有效保障资金从投资人直接流向借款人,用户账户与平台自身账户相隔离,进行点对点的交易。从本质上看,在业务模式上选用点对点交易才能彻底规避平台的信用风险,避免造成的lc式悲剧。

标签: