最新更新

- 07-20 履约担保平台爆雷保险公司会兜底吗?

- 07-20 团贷网维权:催收现状与诉求

- 07-20 【鹰眼看网贷】互联网金融路在何方?

- 07-20 参与“金融互助”组织的投资者是否受法律保护?

- 07-20 美国歌手diss姚明的真相是什么?diss姚明的美国歌手叫

- 07-20 最新 | 礼德财富以涉嫌集资诈骗正式立案

- 07-20 互联网金融变革下 如何重新定义P2P?

- 07-20 奔驰维权事件另类视角:汽车经销商金融服务费溯源

- 07-20 微贷网即将上市,但暴力催收问题影响股价

- 07-20 银发族,小心新一波"理财销售战"?

热门文章

- 09-05 原创|现金贷江湖,“谁”套路了“谁”?

- 09-25 2017新金融:阶级阵营、上市潮起与套利终结

- 12-09 团贷的牛要还钱吗?不要轻视了资产的流动性!

- 10-17 买保险不是为保障?而是为了……

- 05-08 “以租代购”真的能拯救车贷平台吗?

- 06-30 内容Go high,成本Go low,搜狐视频回归商业本质

- 06-19 深度|信用卡发卡量、坏账齐飙升,套现真的是一个没有受害者的产

- 01-05 如果P2P的兑付方案,由你投票决定,你会投吗?

- 07-30 67家P2P平台3月数据分析:5家连续3个月净流入,3家逾期有较大增

- 04-10 上海造艺关联40余家现金贷平台,靠无故扣款联合收割900多万用户

在微众和网商的财报里,我们发现了比数据更有价值的东西

对于大多数至今还没有找到明确方向和优势的民营银行来说,无论是微众银行还是网商银行,都已经是值得研究和学习的范本。

——馨金融

最近,几家民营银行披露了自己的年报,在媒体上又一发了一波讨论的**。

尤其是网商银行与微众银行,因为两家分别背靠着蚂蚁和腾讯的股东背景,难免被拿来一次又一次比较。

可是作为一个行业的长期观察者,如果我们不把自己局限于这两家银行的比较,而是放眼于整个民营银行的发展状况的话,就可以很直观地感受到,无论我们如何挑剔,这两家银行的财报表现都已经不止高出行业平均水平一点点,尤其是在很多民营银行至今都还没有找到自己明确的发展方向和优势的情况下。

退一步说,即便把这两家银行进行横向对比,其最大的意义也不仅仅是在天平两边比较出谁更好这么简单,因为在很多方面,本身也没有最好,只有更合适。

在我看来,对这两家银行进行剖析最重要的意义在于,为接下来即将开始营业的一大批民营银行提供两个不同的范本,帮助他们结合自身的基因、业务优势找到自己的生存和发展空间。

今天分享的这篇文章,就是站在这个角度,希望能为大家提炼出一些有价值的信息。

两大互联网银行对垒:网商客户存款比微众多6倍,同存多发11倍

文 | 刘筱攸 刘艺文

来源 | 券商中国

互联网银行生存状态如何?这是业界都关心的话题。微众银行和网商银行是两个极具代表性的样本。

开门见山,先呈现微众银行和网商银行的基本财务指标,以便对两家互联网银行全貌理出一个直观印象:

如果一定要用一句话阐明两家互联网银行的核心差异,那么大概可以将如上表格描述为:

网商银行的资产总规模、营收皆高于微众银行,但是盈利能力暂逊于微众银行,而这与两者的生息资产结构、非息收入占比等不无关系。

我们将两银行的负债、资产、收入结构进行了三个维度的比较:

1 钱从哪里来:

微众银行靠同业,网商银行靠客户存款

在评价自身的负债结构时,微众银行很坦然地用了“单一”这个词,并表示在存款及理财业务、小微企业金融服务等方面仍处于摸索阶段。

这在微众银行财报上有很直观体现:

微众银行的负债总额为452.93亿,其中客户存款只有32.97亿,占总负债的7.28%。那剩下的93%的负债靠什么?绝大部分是同业负债。

券商中国记者进一步剖析年报,按照“同业存放、拆入资金、卖出回购”的常规口径来计算同业负债的话,那微众银行的同业负债额高达385.35亿,占总负债的85.08%。

再来看网商银行:

网商银行的负债总额为572.76亿,比微众银行整整多了近120亿。拆分来看,网商银行的客户存款为232.12亿元,是微众银行的整整7倍!客户存款占总负债的比重,达到40.53%,远超微众银行的7.28%。同时期,网商银行的同业负债总额为184.88亿,占比为32.28%,大幅低于微众银行。

那么问题来了,同为互联网银行,且成立时间相近,在总负债相差不大的情况下,两者负债结构为什么会相差如此之大?

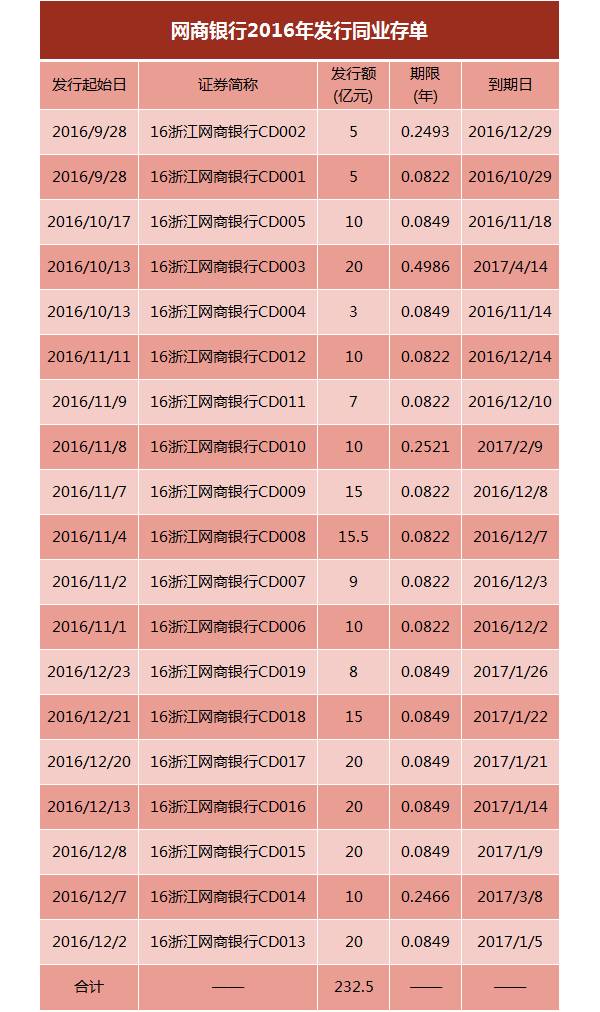

我们先跳出财报,去市场上找找线索,来看看两家银行的同业存单发行情况,记者根据wind数据,梳理两家同存发行情况如下:

在同存方面,微众银行发行20亿元,网商银行发行232.5亿。需要说明的是,这一部分发行额度应该计入“应付债券”,也有可能计入“同业负债”。

记者未能在发稿之前取得两家银行确切的统计口径,但单看数据,网商的情况会比较好理解,其同业及其他机构存放款项179.88亿元,拆入资金为5亿元;而大概率为同业存单构成的应付债券为142.53亿元。通过这三组数据,网商的同业负债就不难理解了。

至于微众银行,微众银行发的同业存单只有20亿元,那么其他300多亿同业负债从何而来?有业内人士告诉记者,即使微众银行发行的同业存单并不多,但微众银行的同业资金(含同业存放等)应该占比比较高,而这恰恰符合微众银行的“连接”定位。

“一般来说,同业负债成本高于一般存款,同业负债占比高对银行净息差会带来不利影响。不过,如果资产运用方面以高收益资产为主,也不一定使银行净息差缩窄。”民生银行研究院首席研究员温彬向记者表示。

看完了同业负债我们再来看客户存款。

这项指标很让人欣喜——两家银行的客户存款都呈千倍甚至万倍飙升。而这显然与两家2015年成立之初的基数过小有关。

微众银行2015年底的客户存款为1.45亿,2016年底是32.97亿,增长约21.74倍;而网商银行2015年底客户存款仅有34.44万,2016年底增加至232.12亿,增幅6.74万倍。也就是说,两家银行靠着自己的活期存款等产品,均在2016年完成了零售存款的逆袭。

2 钱到哪里去:

微众是消费和车;网商是小微和农业

微众银行2016年底贷垫款总额为298.62亿,占总资产的近六成,那这些钱都去了哪些地方?记者梳理年报发现,主要有两个流向:微粒贷和微车贷。

记者注意到,微粒贷的主动授信已超0.7亿人,累计发放贷款近1987亿,管理贷款余额517亿。在汽车金融方面,微众银行将信贷产品嵌入消费场景,推出“微车贷”。年报显示,微车贷年末贷款余额55亿元,较年初增长了22倍。

网商银行的贷垫款总额为328.91亿,占总资产超五成。其贷款主要流向为“网商银行贷”与“旺农贷”。

围绕阿里巴巴体系内的电商平台融资需求,网商银行推出了“网商银行贷”。数据显示,截至2016年末,有超过277万小微客户通过网商银行贷获得融资。

除了体系内的,网商银行还将贷款投向农村市场。截止2016年末,网商银行的旺农贷已经涉及6624个行政村,平均放款金额近5万元。另外,记者还注意到,网商银行信贷余额中约11%为涉农贷款,余额客户数已达26.8万。

3 收入哪里来?微众银行非息收入已高至25%

值得一提的是,作为互联网银行,微众银行过来让人耳目一新,不过分依赖传统的息差收入。在其第二个财年,就已经实现了25.07%的非息收入。

年报显示,网商银行2016年营收26.37亿,其中利息净收入24.05亿,占比达91.2%。这几乎可以表明,网商银行的营收超过九成是靠利息收入,其非息收入占比只有8.8%。

而微众银行则不同。微众银行2016年非息收入为6.14亿,占收入比重为为25.07%,大幅高于网商银行。

为什么?记者梳理发现,最大的区别在于手续费及佣金净收入:网商银行2016年是1.74亿,微众银行是5.62亿,相差近4亿。

在回复记者非息收入方面的采访问题时,网商银行相关人士表示:“网商银行定位于只服务小企业,收入不是我们的主要目标,我们主要是服务小微企业和农村贷款。”

至于微众银行,之所以手续费及佣金收入高,就又绕回到了上文所说的“连接”定位上——微众银行从合作的金融机构上赚取了5.62亿的手续费及佣金收入,这几乎可以说明微众银行再代销合作机构金融产品上面所展现出来的强势。

标签: