最新更新

- 07-20 履约担保平台爆雷保险公司会兜底吗?

- 07-20 团贷网维权:催收现状与诉求

- 07-20 【鹰眼看网贷】互联网金融路在何方?

- 07-20 参与“金融互助”组织的投资者是否受法律保护?

- 07-20 美国歌手diss姚明的真相是什么?diss姚明的美国歌手叫

- 07-20 最新 | 礼德财富以涉嫌集资诈骗正式立案

- 07-20 互联网金融变革下 如何重新定义P2P?

- 07-20 奔驰维权事件另类视角:汽车经销商金融服务费溯源

- 07-20 微贷网即将上市,但暴力催收问题影响股价

- 07-20 银发族,小心新一波"理财销售战"?

热门文章

- 09-05 原创|现金贷江湖,“谁”套路了“谁”?

- 09-25 2017新金融:阶级阵营、上市潮起与套利终结

- 12-09 团贷的牛要还钱吗?不要轻视了资产的流动性!

- 10-17 买保险不是为保障?而是为了……

- 05-08 “以租代购”真的能拯救车贷平台吗?

- 06-30 内容Go high,成本Go low,搜狐视频回归商业本质

- 06-19 深度|信用卡发卡量、坏账齐飙升,套现真的是一个没有受害者的产

- 01-05 如果P2P的兑付方案,由你投票决定,你会投吗?

- 07-30 67家P2P平台3月数据分析:5家连续3个月净流入,3家逾期有较大增

- 04-10 上海造艺关联40余家现金贷平台,靠无故扣款联合收割900多万用户

监管信号来临,消费金融行业拐点降至?

此次因房地产调控引发的政策收紧,会成为这一轮消费金融热潮的拐点吗?

每一个曾经高速发展过的行业,都终将会迎来拐点,这是行业发展的自然规律。可是对于新金融行业而言,由于过速发展带来的一系列负面影响,许多领域的拐点并非来自市场的衰落,而是监管的介入和规范。

过去几年里,随着P2P行业的监管细则出台、行业洗牌、热度褪去,消费金融接棒成为最炽手可热的风口上的“宠儿”,高额的利润诱惑使得资本竞相涌入这个市场。

只是最近央行发布的一份文件以及各地监管的动向显示,许多消费金融业务因为没有约束资金用途,存在违规流入房地产行业的现象,已经引起了监管的注意。

今天分享的这篇文章,从消费金融业务发展的现状做出分析,这个监管信号可能会成为行业发展拐点来临的前奏。

消费金融灰犀牛:

多少贷款流入楼市?

这两年火爆异常的消费金融,与本轮房地产泡沫之间,是否存在某种关联?如果消费金融的主流并没有服务于消费升级,而是加杠杆购房,值得担忧吗?

监管部门给出了自己的答案。

有意思的是,路透社近日以《中国消费金融热的冷思考:或许已到“退烧”时》为题报道称,当前流行的现金贷和联合贷款模式会导致信贷无序扩张且流向难以追踪,风险不容忽视。

1监管检查开始了

9月8日,中国人民银行营业管理部、北京市银监局正式发布《关于开展银行个人贷款资金违规进入房地产市场情况检查的通知》,要求北京市银行业金融机构对个人经营性贷款和个人消费贷款开展自查工作,重点检查“房抵贷”等资金违规流入房地产市场的情况。

北京市银监局相关负责人表示,近期北京银行业金融机构的个人经营性贷款和个人消费贷款规模快速增长,但据市场情况反映,个别银行发放的上述两类贷款却违规流入了房地产市场,借款人将其用于购买住房,而非个人经营或日常消费,这种行为不符合房地产调控的政策要求。

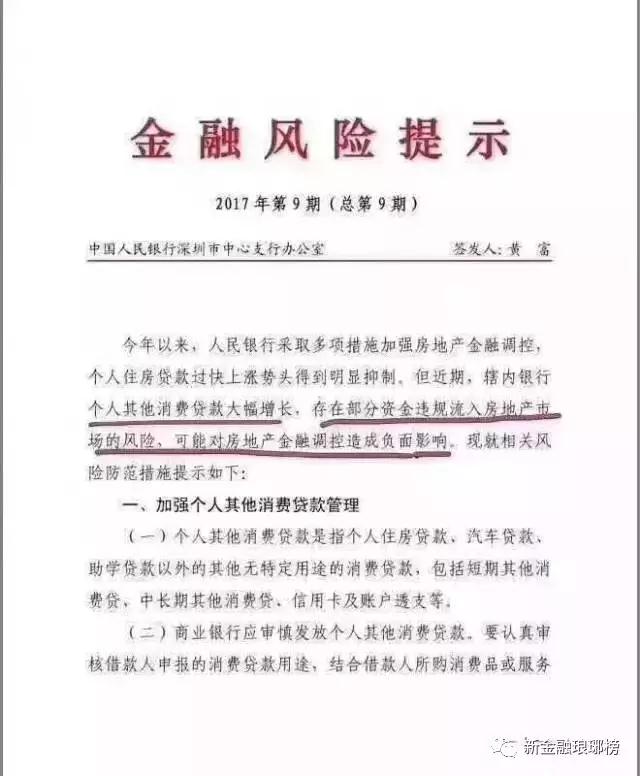

不只是北京。中国人民银行深圳市中心支行在2017年第9期《金融风险提示》中表示:“近期,辖内银行个人其他消费贷款大幅增长,存在部分资金违规流入房地产市场的风险,可能对房地产金融调控造成负面影响。”

监管部门对消费贷款流入房地产市场的担忧越来越明朗。一些银行业金融机构,同样意识到了收紧的必要性。

早在今年7月,根据网络流传的一份《关于抵押消费(经营)贷款利率政策调整的通知》,某银行要求抵押消费(经营)贷款利率不得低于基准利率上浮50%,同时该行总行将每日进行进件量管控。

根据中报,2017年以来,多家上市银行消费贷款大幅增长。其中,平安银行上半年新发放消费贷款1294亿元,同比增长255.49%;今年6月末,建设银行个人消费贷款余额为1580.76亿元,同比增长830.37亿元,增幅达到110.66%。

消费贷款增长如此迅猛,而资金用途缺乏约束,最终引发监管介入。

2大额消费贷款现状

一般来说,消费金融可以分为消费分期产品和现金贷款产品,前者与特定的消费场景挂钩,后者则没有场景或者场景不明。

小额、高频的消费贷款,流入房地产市场的可能性很低,或者说意义不大。毕竟购房所需资金庞大,平均借款额度数千元的现金贷,起不了什么作用。

真正值得关注的是没有特定使用场景的大额现金贷款,尤其是房抵贷,无论是打着消费名义或者经营名义,其额度从几十万元到上百万不等,它们很可能成为隐性的首付贷。

商业银行很早就推出了房抵贷业务,它是个人从银行获得大额现金贷款的难得渠道。除了持牌金融机构,房抵贷曾是P2P网贷行业的主流资产之一,不过在网贷监管办法下发之后,因限额要求逐渐萎缩。

尽管如此,新兴互联网金融机构依然没有放弃这块市场,诸如百度金融今年上半年推出房抵贷,该项业务为百度直营团队负责运营;还有金蛋科技旗下房互网,其采取的是助贷模式。

房抵贷的额度可以有多高?招商银行APP显示其房抵贷最高可贷800万元;百度金融网站显示其房抵贷业务最高贷款额度500万元,百度钱包APP则显示最高额度为1000万元。

如果没有房产,除了房抵贷,其他形式的大额消费贷款并不难获取。

目前银行的无抵押贷款产品,额度在10万、20万的还有很多,诸如招行“闪电贷”和微众银行“微粒贷”;另一类产品是中小银行发行的大额信用卡。此外,许多P2P平台以及现金贷平台依然可以借到20万元,诸如宜人贷、拍拍贷。

3以消费贷之名行房贷之实?

然而,这些大额借款产品,其资金用途根本没有实质性监管,钱到底去了哪里,没人知道。尽管在用户申请贷款的时候,都会被告知不能用于购房、炒股。

最近,以经济学家李迅雷和姜超为代表,将今年来井喷的消费贷款,和房地产销售的持续火爆,联系在一起。

数据显示,2017年上半年,我国新增个人购房贷款2.3万亿元,尽管比去年同期的增速有所回落,但降幅并不大;此外,今年1-7月居民新增消费性短期贷款1.06万亿元,累计同比多增7137亿元,而去年全年新增消费性短期贷款仅为8305亿元。

对此,李迅雷分析认为,在房贷被严格限制的情况下,不排除有部分以消费贷款之名行房贷之实的现象出现。

姜超的论断更为直接:通常居民的短期贷款主要是汽车贷款,然而今年前七个月的国内汽车销量没有增长,这说明激增的居民短贷很可能流入了地产市场。

姜超提到,通常居民消费贷会记入个人的征信记录,但是很多银行发明了以信用卡为基础的信用贷,最高额度可以达到30万,不用任何抵押,只要求稳定收入,而且可以先息后本,这样在央行征信中不显示贷款余额,只显示每月流水,而且由于最初显示的是利息支出,所以可以将个人收入大幅放大,同时申请几家的信用贷就可以凑齐购房首付。

抛开经济学家的分析,平心而论,这两年,在我们身边,通过大额信用卡、房抵贷等方式加杠杆购房的人,真的很少吗?

此次因房地产调控引发的政策收紧,会成为这一轮消费金融热潮的拐点吗?我们拭目以待。

标签: