最新更新

- 07-20 履约担保平台爆雷保险公司会兜底吗?

- 07-20 团贷网维权:催收现状与诉求

- 07-20 【鹰眼看网贷】互联网金融路在何方?

- 07-20 参与“金融互助”组织的投资者是否受法律保护?

- 07-20 美国歌手diss姚明的真相是什么?diss姚明的美国歌手叫

- 07-20 最新 | 礼德财富以涉嫌集资诈骗正式立案

- 07-20 互联网金融变革下 如何重新定义P2P?

- 07-20 奔驰维权事件另类视角:汽车经销商金融服务费溯源

- 07-20 微贷网即将上市,但暴力催收问题影响股价

- 07-20 银发族,小心新一波"理财销售战"?

热门文章

- 09-05 原创|现金贷江湖,“谁”套路了“谁”?

- 09-25 2017新金融:阶级阵营、上市潮起与套利终结

- 12-09 团贷的牛要还钱吗?不要轻视了资产的流动性!

- 10-17 买保险不是为保障?而是为了……

- 05-08 “以租代购”真的能拯救车贷平台吗?

- 06-30 内容Go high,成本Go low,搜狐视频回归商业本质

- 06-19 深度|信用卡发卡量、坏账齐飙升,套现真的是一个没有受害者的产

- 01-05 如果P2P的兑付方案,由你投票决定,你会投吗?

- 07-30 67家P2P平台3月数据分析:5家连续3个月净流入,3家逾期有较大增

- 04-10 上海造艺关联40余家现金贷平台,靠无故扣款联合收割900多万用户

“港漂”拟归A股:浙商银行的“变”与“不变”

盈利水平越增越高,风险管理越筑越稳,服务实体越贴越近,“港漂”浙商银行(02016.HK)回归A股的步伐也越走越坚实了。

日前,浙商银行A股IPO进程已变更为“预披露更新”。根据其向证监会报送的首次公开发行的招股说明书,该行拟首次公开发行不超过44.9亿股,占发行后总股本的20%。募集资金将用于充实核心一级资本。

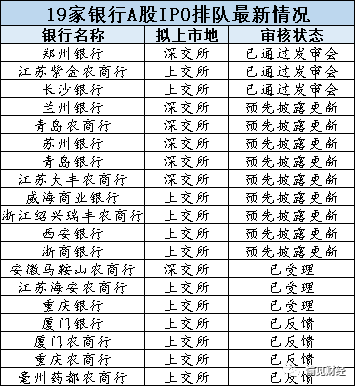

纵观眼下正跋涉在A股IPO道路上的19家银行中(见下表:3家已过会、9家预披露更新、7家尚在初级受理反馈阶段),9家为城商行、9家为农商行,浙商银行是其中唯一一家全国股份制银行,其规模、利润、资产质量水平(低不良率),以及在全球银行业中的排位及声誉,毋庸置疑在这19家中遥遥领先。

▲A股IPO申报银行

再观全国股份制银行梯队,浙商银行的资产规模及存贷款等指标均位列第9名(数据截至2017年末),而前8名均已早早完成了A股上市,其中招行、民生、中信、光大为A、H股两地上市银行。

而再往前一个梯队,五大国有银行更是率先引领了A+H上市道路。

换句话说,浙商银行,已等良久。

在本周刚揭晓的英国《银行家》“2018年全球银行1000强”中,浙商银行较上年上升20个座次位列全球第111位(按照一级资本排名)。来自恒丰银行研究院的一份报告评价称,浙商银行在业务经营方面加快结构调整,实现快速增长。

在2017年中国银行业协会“陀螺”(GYROSCOPE)评价体系中,浙商银行更是傲立全国性商业银行综合评价第9位(股份制银行第4位)。

▲2017年“陀螺”(GYROSCOPE)评价体系全国性商业银行前10名

自2016年3月30日浙商银行以3.96港元/股的发行价登陆港股至今,其股价(复权)涨10%。2017年浙商银行录得平均总资产收益率0.76%,平均权益回报率14.64%。

求变

有着“两最”(打造最具竞争力全国性股份制商业银行和浙江省最重要金融平台)总目标的浙商银行,一路发展守正出新的,这也是为了给公众持股提供银行板块优选标的。

而换个视角,两地上市,既能有效夯实资本基础,增强风险抵御能力,为未来几年业务发展腾出空间,还能进一步规范公司治理,提升行业影响力。

所谓“守正出新”,浙商银行出了什么新?从2017年财报来看,其最大的变化在于主动调整业务结构——更贴合地服务实体经济。

其一,从整体的资产负债结构来看,2017年该行客户贷款及垫款净额大增46.46%,占资产比重42.29%,较上年上升约10个百分点;该行存款增长16.89%,占负债比重59.47%,较上年上升约2个百分点。而相应的,投资类及存放拆放同业资产在资产总盘子中的占比,以及同业存放拆入款项在负债中的占比,均有不同程度下降。

在这背后,是浙商银行根据宏观经济变化和金融监管要求所进行的主动降杠杆、去中介化服务实体经济的调整。

其二,再细剖贷款大涨46.46%的动能何在,其得益于浙商银行持续优化客户结构,创新业务模式,加大与战略客户的合作力度。“愉见财经”注意到两个细节,该行的质押贷款全年增长了64.67%,其秘诀就在于池化融资平台等公司类金融产品等创新业务的快速发展,服务企业流动性需求;该行保证贷款全年增长了51.89%,其秘诀就在于客户结构的优化。

其三,在大零售板块,浙商银行在去年成立了普惠金融事业部,实现小微业务规模质量效益可持续发展,打造“个人财富管家银行”优势,零售业务规模连续三年增长翻番,去年底的个人客户数较年初增长了七成。

其四,除了上头提到的小微业务优势以及“个人财富管家银行”零售业务优势外,浙商银行还持续强化流动性银行服务优势,推出了基于区块链技术的应收款链平台,首家发布了“智能制造服务银行”;深化同业金融市场业务优势,成为市场上增速最快的债券主承销商;并积极培育国际业务优势,推出同业领先的互联网外汇交易终端“浙商交易宝”,国际结算量市场排名快速提升。以上五个方面,形成了浙商银行具有辨识度的“五大优势”。

“苦练内功、精益管理”的求变方向之下,“五大优势”个个扎根于服务实体经济,同时提升银行经营水平。2017年,浙商银行总资产为1.54万亿元,增幅达13.43%;营收342.64亿元,同比增长1.81%,净利109.73亿元,同比增长8.07%。

过去5年浙商银行总资产复合增长率超30%,营收和净利润复合增长超20%。

不变

“出新”的底色是“守正”。能取得规模、营收、利润多项指标多年稳健的复合增长率,与浙商银行一贯秉承的稳健经营风格息息相关。

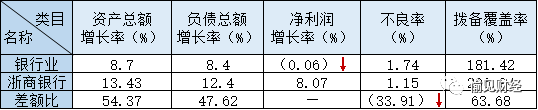

2017年末,浙商银行的不良贷款率为1.15%,较上年末下降0.18个百分点。横向对比银行业同期1.74%的不良率,浙商银行资产质量明显更为稳健。

与此同时,该行关注类贷款增长已变缓,2017年末余额106.51亿元,较年初增幅8.43%,这一指标同比下降44.19个百分点,显示资产质量的前瞻性指标亦有改善。

2017年末,浙商银行的拨备覆盖率为296.94%,较年初提升37.61个百分点。横向对比银行业同期181.42%的拨备覆盖率水平,浙商银行未来的风险抵御能力及利润缓释能力显然更强。

那么,浙商银行是如何进行风险管理的?

据了解,该行一方面通过客户结构优化,推动产业结构转型升级;另一方面继续加快涵盖信用风险、市场风险、流动性风险、操作风险和声誉风险在内的全面风险管理体系,并通过派驻风险监控官实现相对垂直的风险管控模式;同时,开展为期三年的“内控合规 保驾护航”专项行动,全面提升内控合规管理水平。

▲浙商银行与银行业主要经营指标对比

标签: