最新更新

- 07-20 履约担保平台爆雷保险公司会兜底吗?

- 07-20 团贷网维权:催收现状与诉求

- 07-20 【鹰眼看网贷】互联网金融路在何方?

- 07-20 参与“金融互助”组织的投资者是否受法律保护?

- 07-20 美国歌手diss姚明的真相是什么?diss姚明的美国歌手叫

- 07-20 最新 | 礼德财富以涉嫌集资诈骗正式立案

- 07-20 互联网金融变革下 如何重新定义P2P?

- 07-20 奔驰维权事件另类视角:汽车经销商金融服务费溯源

- 07-20 微贷网即将上市,但暴力催收问题影响股价

- 07-20 银发族,小心新一波"理财销售战"?

热门文章

- 09-05 原创|现金贷江湖,“谁”套路了“谁”?

- 09-25 2017新金融:阶级阵营、上市潮起与套利终结

- 12-09 团贷的牛要还钱吗?不要轻视了资产的流动性!

- 10-17 买保险不是为保障?而是为了……

- 05-08 “以租代购”真的能拯救车贷平台吗?

- 06-30 内容Go high,成本Go low,搜狐视频回归商业本质

- 06-19 深度|信用卡发卡量、坏账齐飙升,套现真的是一个没有受害者的产

- 01-05 如果P2P的兑付方案,由你投票决定,你会投吗?

- 07-30 67家P2P平台3月数据分析:5家连续3个月净流入,3家逾期有较大增

- 04-10 上海造艺关联40余家现金贷平台,靠无故扣款联合收割900多万用户

“牛市总旗手”面临百亿减持背后,一段二十余年的券业跌宕往事

“券商老大”中信证券(600030.SH)与中信建投(601066.SH)长达十几年的关联,在6月25日晚上迎来重大变化,有关二者“分手”的传言引发市场关注。

在此之前不久,虽然中信建投连遭同行下调评级、高估值受到诟病,但是中信证券“一股不剩”的清仓举动仍出乎市场预料。中信建投官网上,庆祝公司上市一周年的海报还未撤下,上涨势头正猛的股价却已被“老大”这一招当即砸到跌停。

这两家券业龙头何以要分手?

6月25日晚公告显示,中信证券清仓式减持中信建投A股股票,涉及的总市值过100亿元。该消息引发行情震荡,隔天一个跌停之后,中信建投6月27日才打开了跌停板。

“老大”清仓式减持

在中信证券的该减持计划抛出前,中信建投的股价已连涨数天,涨势一片大好。

此时,距离中信证券所持股票的一年解禁期刚刚过去不足一周。中信建投招股书显示,上市之初,中信证券曾称“对公司未来发展前景充满信心,拟长期、稳定持有公司股份。”

如今,中信建投的官网上庆祝A股上市一周年的海报仍在,而昔日“信誓旦旦”的第四大股东、行业“老大哥”准备清仓而去。

图片来源:中信建投官网

作为证券行业龙头老大,中信证券此举想必是深思熟虑。在此之前几个月,被市场称为“牛市总旗手”的中信建投就已经被多家同行“敲打”,一度处于相当尴尬的境地。

中信建投发布2018年年报后,华泰、中银和华金等曾发布给出中信建投下调评级的研报,其中,华泰证券更是认为其估值显著高估,并将其下调至“卖出”评级,引发市场哗然。

图片来源:华泰证券研报

华泰证券在研报中还认为,中信建投A/H溢价372%,远超同梯队可比券商。

同期对中信建投同样给出“卖出”评级的华金证券则认为,中信建投ROE并不突出,尤其130亿元增发完成后。公司目前PB大幅高于可比公司,其盈利能力难长期支撑目前估值。

可见,高估值已成为中信建投的“槽点”之一。而据6月26日收盘数据显示,中信建投动态市盈率为30.62倍,市值相近的华泰证券则为17.87倍,而中信证券则为16.57。不难推算,中信建投A股价格明显处于高位。

在这种股价水平下,中信证券如果减持将获利颇丰,也有利于满足中信证券自身资金需求。

似乎,中信证券的清仓更加符合资本市场的逻辑,况且自去年底宣布收购广州证券后,相关规定对于证券公司“一参一控”的要求,也促使中信证券要有所选择。

沪深交易所的数据显示,去年一季度,中信证券市场份额分别为6%、紧随其后的是国泰君安证券,市场份额5.3%。收购广发证券后,其市场份额将有效提升0.4%左右。这对其他券商是一种潜在的压力。同时,这也暗含,中信证券正在发力主营业务。

申万宏源在昨天(6月26日)发布的研报中也表示,从长期发展来看,中信证券此次从中信建投退出可以释放资本金,并提升资本金运用效率,聚焦长期重点发展的机构业务。

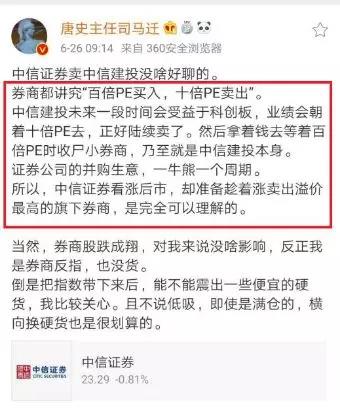

图片来源:社交平台

那么此次清仓减持是否就意味着双方要彻底“分手”了呢?据券商中国报道,早在2011年中信建投的党组织关系便由中信证券党委整建制划归中信集团党委管理。而中信证券虽已清仓中信建投,但中信股份全资拥有的海外投资控股公司镜湖控股仍是中信建投重要股东,且将由第四大股东进位为第三大股东。

可见,中信证券与中信建投“想说再见不容易”,未来或许仍将以另外的形式携手并进,而这也与双方的历史渊源密切相关。

巨头往事

说起中信建投,不得不提其前身华夏证券。

1992年,资本市场还处于混沌初起的状态。华夏证券成为那一年批准成立的三大全国性证券公司之一,另外两家是南方证券和国泰证券。

牵头成立华夏证券的是工商银行,注册资金10亿元。作为一个新行业,彼时连员工都是直接从工行借调过去的。不过,因为是第一个吃螃蟹的,华夏证券占尽了先发优势,在发展主营业务之外,也积极进行实业投资和二级市场的投资,迅速发展为券商行业的老大。

在华夏证券发展过程,有一个标志性的人物是邵淳。从1993年到1999年,邵淳一直是华夏证券的掌门人。

1996年底,股市曾一度因故暴跌。在连续两天的大跌后,邵淳曲线救市,调动8亿元资金,砸进二级市场以拉抬股价,让市场重新活跃。此番救市,不同于现在国家队入场,是邵淳使用自有资金(包括客户的保证金)。

彼时,市场对客户保证金还没有约束,很多营业部挪用客户资金炒股是常态。这也为华夏证券日后的发展埋下隐患。在华夏证券后来破产之时,其中有一条就是挪用用户保证金。

1998年,华夏证券下发通知要求全国各营业部、分公司上报各自的账户、仓位、实业投资等,并表示不报或谎报者,责任自负。

平地一声雷,炸出了很多潜在问题。其中被隐匿的保证金多达30多亿元,实业投资33亿元。当时券商为了获得更高利润,投资主要是期限较长的行业,这也最终导致华夏证券资产负债错配,流动性危机迫在眉急。

随后一年,一直在推动强监管的邵淳却黯然离场。此时的华夏证券面临巨额保证金的挪用和巨额的不良资产。

2002年,华夏证券遇到中国券业的艰难时候。随后3年,股市疲软,券商经营惨淡,多数券商亏损严重。到2004年底,华夏证券累计亏损60亿元左右。一年后,华夏证券就因为巨额亏损,被宣告破产。

一代“霸王”,惨淡离场。

之后,中信证券和建银投资参与了资产重组,两家出资46亿元,中信证券持股60%,建银投资持股40%,由中信证券指派高管,成立了新的证券公司中信建投。当时主导这次重组的是王东明,他曾经担任过华夏证券投行领域的负责人,后来碾转到了中信证券,奋斗7年,成为中信证券的一把手。

由于中信证券的管理层实际上控制了中信证券和中信建投两家券商,这不符合当时的监管规定。最终,中信证券通过股权转让的方式交出了实际控制权,45%被北京国有资本经营管理中心拿走,另外8%被世纪金源投资集团有限公司拿走。而后,随着中信建投在H股和A股上市,中信证券持有的股份最终降为5.58%。所以,如今中信证券和中信建投实际上是竞争关系。

王者归来?

中信建投重组十多年后,2016年在港股荣耀上市,2018年又在上交所上市敲钟。同年,公司实现营收109.07亿元,归属于母公司股东的净利润30.87亿元,合计给高管发放薪酬超6000万元。从华夏证券演变来的中信建投坐稳了头部券商的位置,上演“王者归来”。

上市之前,中信建投就已经是行业中的明星券商。因为自称整体水平居于市场水平的75分位之上,中信建投一度被坊间称为“75司”。

然而,早在2015年因为巨额年终奖,中信建投成功进阶为“99司”,号称平均年终奖500万元。很快,中信建投就以高奖金在券商界声名鹊起,重回券商“霸主”之位。这一次距离华夏证券破产过去了整整10年。

10年河东,10年河西,昔日券业大佬再度站到了山巅之上。但是,就在中信证券高歌猛进之时,其隐患也逐渐显现端倪。

其中,作为次新股,较小的流通盘以及大量股份处于限售状态等因素,对中信建投的估值有所影响,前述一众同行的“敲打”并不致命。而中信建投的业绩下滑,似乎才是真正值得重视的大问题,给它的“荣耀”蒙上了一层阴影。

图片来源:东方财富

野马财经翻阅中信建投财报,据其6月6日发布的5月财务数据显示,中信建投(母公司)营收6.81亿元,同比减少25.53%;净利润3141.39万元,同比减少90.92%。在目前已披露5月份业绩的券商中,中信建投的净利润下滑状况较为严重。

而在4月份中信建投业绩同样不乐观,当月营收9.14亿元,净利润3.46亿元,较3月份的8.36亿元下滑约六成。再往前追溯,2018年年报显示,中信建投当年营收109.07亿元,净利润30.87亿元,同比下降23.11%。

可见,中信建投所面临的形势不容乐观,其发展较好的科创板业务能否挽回危局,目前尚未可知。对此你怎么看?欢迎留言说出你的看法。

标签: