最新更新

- 07-20 贷款买房,选择银行要注意哪些问题?

- 07-20 建行推租房贷款 年轻人冷对“信用卡就够了”

- 07-20 房价70%是土地和税费 房企毛利也就10%

- 07-20 房贷贷款利率2019最新消息,3月份又有138家银行下调房

- 07-20 住建部:坚决遏制新增违建 有效治理存量违建

- 07-20 各地两会透露楼市信息 “逢涨必查 逢炒必办”

- 07-20 关于2018楼市 两会上的这7句话值得关注

- 07-20 姜大明:2020年城乡统一建设用地市场基本建立

- 07-19 20城新房价格失真度排名,这个城市最离谱!

- 07-19 社科院报告认为北京等城市房价快速反弹概率很小

热门文章

- 12-04 公积金提取影响首套房认定吗?

- 12-13 个人住房公积金贷款常见的问题有哪些?

- 10-29 年轻人最好选择贷款买房的原因是什么?

- 05-25 个人住房贷款的几个专业术语

- 10-10 绿地集团无证售房被重罚 资质降级暂停网签

- 11-13 2017昆明住房公积金贷款利率是多少?

- 06-28 北京如何办理公积金提前还款

- 03-31 3-5年后,买房的人和没买房的人会有什么不同?

- 12-10 武汉新开楼盘房价一律不能涨 不高于去年10月价格

- 06-18 马云、李嘉诚因为房价掐起来了!你到底该啥时候买房?

你的城市,房价已到拐点了吗?就看两点!

有些城市,房产投资黄金时代正在结束。

1

四面楚歌,银行:再跌30%也能接受

近日,四大资产管理公司(AMC)之一的东方资产管理公司发布《中国不良资产市场调查报告》。

该调查回收的有效问卷受访者总数为391人,其中来自一线商业银行从业者201人,资产管理公司从业者190人。

通过调查近400名金融业一线从业人员,这份报告给出了一个答案:

报告中称房地产不良风险开始加速暴露,46.6%的受访者认为可能使银行面临显著压力的房价降幅为20%-30%,29.2%的受访者认为是30%-40%。

其中,商业银行受访者的判断相对乐观,约38.3%认为房价降幅超过30%才会给银行带来显著压力,略高于持有相同观点的资产管理公司受访者比重(32.6%)。

若房地产市场在密集政策下反应过度,比如房价下跌20%-30%,或者市场预计房地产税政策出台可能造成过大冲击,势必会对整体产业链条产生影响,届时包括建筑业、房地产业在内的行业风险将连环爆发,强力冲击银行的风险底线。

2

地产不良加速暴露:负债率已逼近80%

自2017年北京“3·17”严格调控开始,全国超百城发布了近250次楼市调控政策,有效遏制了热点城市的投机需求。

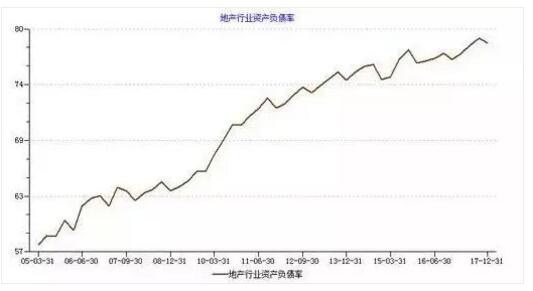

根据wind数据显示,地产行业的资产负债率接连攀升,行业资产负债率已逼近80%。

不仅是金融业一线从业人员意识到了房地产领域的不良风险,经济学家群体也持相同观点。在受访的经济学家中,有64%认为房地产业的不良资产规模将会显著增长。

自2013年以来,房地产业的不良贷款规模增长较快,尤其是2015年,幅度达73%,预计2018年增幅不低于20%。

《报告》认为,尽管房地产行业的不良贷款率总体上相对较低,但一直处于上升态势,随着调控政策持续发力,房地产市场的调整幅度将会不断增加,预计2018年不良贷款率会达到1.5%左右,向整体平均水平趋近。

同时,一份有关百强房企的报告也显示,过去十五年全国商品房销售额从7956亿元扩大至13.37万亿元,增长了15.8倍;百强企业销售额从1113亿元增长到6.4万亿元,增长了56.3倍,市场份额从14%提升到47.7%。

截至去年末,百强房企在2017年资产负债率均值为78.9%,也已逼近企业资产负债率红线。

3

楼市小幅回调时机成熟了吗?

房价下跌将对银行资产质量带来一定冲击,但银行及房地产企业已做好一定的缓冲垫。

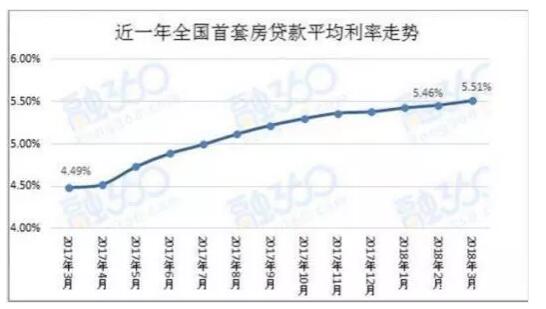

从房贷利率的走势来看,近一年,全国房贷平均利率一直呈现上升趋势,而这种趋势还将继续保持。

从住房抵押贷款来看,我国整体抵押贷款的打折抵押率在80%以下,首付比例也在30%以上,而且目前银行正逐步提高房贷利率。

从房地产企业来看,房地产企业整体的毛利率为20%~30%。

目前房地产行业的资产负债率在75%左右,房价下跌20%~30%会对房地产企业造成较大的影响,且房地产企业与其他行业紧密相连,将间接影响一系列行业的经营状况。

综合来看,虽然房价房价高企,楼市风险不断加剧,但对于房地产市场的小幅回调,仍在金融系统的可控范围,房价下跌20%以内也在银行可接受范围内。

所以,对于普通购房者而言,在房价不会发生大起大落的今天,是执着于房价下跌20%的未来期许中,还是着眼现在,相信大家也都有了自己的答案。

自1994年取消福利分房,实现住房商品化以来,我国房地产已经持续繁荣了24年。

2008年,虽然在美国次贷危机的影响下出现小幅回调,但是在宽松货币政策的刺激下,很快企稳回升。

站在全球视野,美国、日本、英国、法国等多个国家都曾经历过房价周期性的波动,经历了房地产的繁荣期和回调期。

虽然各国国情不同,但是支撑房价上涨的因素都是一样的,人口和货币。当然,房价回调时,一样会遭遇严重的债务危机,并引发经济危机。

4

从房地产周期来看,楼市正在调整

&.亚洲国家房价周期长,中国更长

走社会主义路线的中国是否会和其他国家的房地产一样经历周期轮回,还是走出一条特色的只涨不跌的路线?

房地产周期就像一个人的生死轮回一样,涨和跌是必经阶段,只不过有的周期时间长,有的周期时间短。

从国际角度来看,全球其它主要经济体房地产繁荣期一般在7-16年,绝大部分经济体在13年左右,累计上涨幅度在96-881%之间,绝大多数经济体在150-250%。

房地产市场回调期普遍在2-18年之间,累计下跌幅度在5-62%之间。繁荣期持续时间和回调期持续时间之间没有明显关联。

亚洲经济体的房价表现得最为顽强和特殊,上涨的幅度更大,而持续的时间也偏长,从此后的回调来看,似乎时间也相对其他经济体略长。

在以上国家和地区中,中国的繁荣期持续时间是最长的,至今已经有24年,没有经历过一次像样的回调,期间房地产名义价格累计涨幅达到383%。

韩国房地产名义价格累计涨幅是最高的,从1975年到1991年,16年累计涨幅881%。1991年达到高点之后,韩国房价掉头向下,经过4年的调整期之后,于1995年企稳,而后上升。

香港在12年的房地产繁荣期累计涨幅759%,仅次于韩国,但是在1997年到2003年,回调幅度是最高的,累计跌幅62%。

&.M2难以维持过去的高增速

那么中国是否会在宽松的货币政策道路上越走越远呢?

近10年来,我国M2年平均增速高达15%,充裕的流动性催生了投资需求。在外汇管制和投资渠道匮乏的大环境下,大量的资金涌向房地产。

而2015年底中国居民房贷收入比已高达0.46,已经超过了日本地产泡沫时期的水平,按照目前的增长速度,预计到2020年就可以达到美国泡沫破裂时的水平。

同时高信贷将导致高杠杆。国际对比,我国的杠杆率已经位居新兴国家之首,企业杠杆更是高居全球之首。

但现在已经逐渐在降低M2,继续加杠杆的空间十分有限,且容易滋生信贷危机。

从各国房地产周期来看,有涨必有跌,只不过经历的周期长短不一,而中国已经在房价上涨的路上走过了漫长的24年,周期之长超越于任何一个经济体。

所以说,从房地产周期来看,楼市正在调整。

过去,如此辉煌的成绩是多个因素共振的结果,比如人口红利,M2的快速增长,经济的快速发展,城镇化带来的大量需求。

现在,房产投资首要就是选择城市,那些没有人口和城镇化支撑的城市,它们的房产投资黄金时代正在结束。

你的城市房价已到拐点?就看两点!人口和城镇化。

当这些支撑房价快速上涨的因素日渐乏力,那些城市的房价增速距离拐点还远吗?

利率越高,负债越多,别让房贷捆死你的人生。关注“【融城网】说房”()公众号,轻松掌握最低银行贷款利率。少一点利息,早一点解脱。

标签: