最新更新

- 07-20 平安银行贷款申请流程是怎样的?

- 07-20 2014年闵行上银村镇银行存款利率多少?

- 07-20 2014年重庆银行存款利率多少?

- 07-20 2014年江苏丹徒蒙银村镇银行存款利率多少?

- 07-20 2015年贵州省农村信用社联合社存款利率多少?

- 07-20 花呗借呗突然降额,信用卡还款刷不出来!

- 07-20 绍兴个人征信查询

- 07-20 抵押贷款:民间借贷机构和银行哪个好

- 07-20 新手贷款需谨慎,这些陷阱需小心!

- 07-20 信用卡支付要手续费吗 信用卡支付限额是多少?

热门文章

- 04-10 申请精准扶贫贷款最多能贷多少

- 03-20 嘉兴个人征信查询

- 01-08 柳州个人征信查询

- 07-20 2015年贵州省农村信用社联合社存款利率多少?

- 08-20 2014年泰安个人征信查询、电话、地址及注意事项

- 02-19 我的芝麻分604就开通了借呗6000花呗3000,不是说芝麻分很高才给

- 10-24 建行质押贷如何申请?质押贷额度多少?

- 06-30 支付宝也能摇车牌号 城市服务功能上线

- 07-20 2014年江苏丹徒蒙银村镇银行存款利率多少?

- 07-03 蚂蚁金服公开坏账率,借款类金融服务风险率不到1%

央行又“加息”了!炒股的、买房的要小心了

2月3日是农历鸡年的第一个交易日,央行开市就使出霹雳手段:“加息”!

节前节后,双双出手!市场再次迎来巨震!

2月3日央行全面上调了逆回购的中标利率:

7天期逆回购操作中标利率2.35%,此前为2.25%;

14天期逆回购操作中标利率2.5%,此前为2.4%;

28天期逆回购操作中标利率2.65%,此前为2.55%。

“加息”之所以要打上引号,是因为这里的加息不同于通常意义上央行直接对存贷款基准利率的调整,而是央行定点或者在特定环节将利息抬高。

逆回购

所谓,是指央行向银行等金融机构购买有价证券,并约定在将来特定日期买回。简单理解,逆回购是央行放水,逆回购到期则意味着央行要将之前放的水抽回来。

逆回购相当于央行给银行借钱,逆回购利率提高,意味着银行从央行那里借钱的成本提高了,银行的成本自然会转嫁到下游,进而将利率抬高的影响传导至整个经济体。

此外,央行还上调SLF利率,隔夜品种上调35个基点至3.1%;7天和1个月品种均上调10个基点,分别至3.35%和3.7%。

SLF

所谓(业界将其称为“酸辣粉”),全名为常备借贷便利(Standing Lending Facility),也是央行给银行借钱的一种货币工具,但期限较短,通常在1~3个月。SLF利率上调的功效,和逆回购的核心原理其实是一致的。

据报道,对不符合宏观审慎要求的地方法人金融机构,央行将在上述调整后利率基础上加100个基点。即隔夜,7天、1个月的利率分别为4.1%、4.35%、4.7%。

实际上这不是央行第一次变相加息了,节前央行曾将6个月和1年期MLF利率分别上调10个基点至2.95%、3.1%。

央行行长助理张晓慧表示,货币政策总体应保持审慎和稳健,既要适度扩大总需求,防止出现经济短期过快下行,又不能过度放水。

消息一出,立马引起市场巨震!

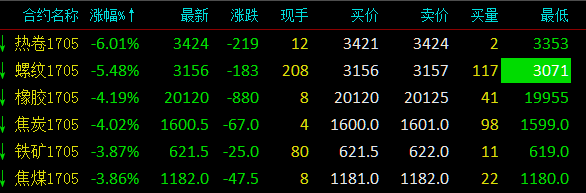

3日早盘,黑色系集体大跌,其中热卷和螺纹钢触及跌停,焦炭、焦煤亦跌4%左右。

国债期货大跌。10年期债T1703一度大跌1.3%;10年国开活跃券160213收益率上行10.55bp报4.06%;10年国债活跃券160023收益率上行6.67bp报3.41%。

股市方面,鸡年首个交易日两市缩量震荡收跌,沪指终结“五连阳”。截止收盘,沪指报3140.17点,跌0.60%。成交量更是刷新了去年年初熔断以来的逾一年新低,两市合计成交不足2500亿元,沪市不足1100亿元。

著名财经评论员刘晓博表示,此次央行出手非常迅猛,没有给市场喘息的机会,堵着鸡年的大门直接开干。所以市场心理受到了很大的震撼。

央行“加息”的四大理由

综合各大机构观点看,央行变相加息主要基于以下四大理由:

第一,适应基本面变化。自去年8月以来,中国经济呈现缓中趋稳、稳中向好的态势经济运行中积极因素增多,市场对经济探底的担忧逐渐缓解。与此同时,受到海外再通胀预期及国内供给端改革、环保治理等因素影响,上游原材料价格出现较明显上涨,工业品价格恢复正增长,且上涨较快,带动下游消费品价格也出现一定上行,市场通胀预期重新抬头。根据保持稳健中性的要求,货币政策需根据基本面的变化做出相应调整,在目前阶段就是适度向收紧方向调整。

第二,推动金融去杠杆。过去几年,一些城商行、农商行等中小银行通过发行同业存单等进行主动负债扩张,放大资产负债表规模,意图实现对大行的“弯道超车”。而在各类资产收益率下滑的背景下,负债成本压力和盈利目标压力又驱动金融机构不断通过加杠杆、加久期、加风险等方式扩大收益,由此造成金融机构加杠杆和期限错配的风险不断积累。

而经济调整加大了金融风险暴露的可能性,自去年以来,监管机构不断出台政策,防控风险、推动金融去杠杆的意图明确。在2016年中央经济工作会议上,对防风险的要求更是上升到了更重要的地位。以此来看,央行通过适当调整市场利率,促使金融机构去杠杆也是有可能的。

第三,释放信贷调控的信号。去年底以来,银行机构信贷投放很快,据一些机构调研的信息,年初银行放贷冲动依然很强,1月份信贷投放量甚至可能超过上年同期的天量。抑制信贷过快投放也可能是央行上调MLF操作利率的一项考虑。

第四,稳定内外利差,托底人民币汇率。最近一段时间,央行投放的流动性规模很大,可能对人民币汇率产生一定压力,央行给市场利率适度“加息”,也有助于稳定内外利差,为人民币汇率托底。

央行加息对楼市、债市、股市有何影响?

楼市:抑制房产泡沫

中信证券固收首席分析师明明表示:近期国内房地产市场又出现走热迹象,一线城市房价再次出现上涨势头,结合去年12月份信贷数据仍然较多和房地产投资再创新高,货币政策有必要通过适当引导中长期利率上升,抑制房地产泡沫。

通过楼市的销售量,过节返乡的人们可以明显感受到中国经济去杠杆的进程(限贷)。比如去年房价暴涨的南京,今年1月的楼市共成交4926套,同比下跌高达六成;一些售楼处的工作人员,比看房的还要多。

债市:进入技术性熊市

对债市而言,分析人士认为,政策利率近六年以来首次上调,加之考虑到去杠杆仍在路上,美联储渐进加息也是一致预期,债券市场不可避免的进入技术性熊市。

中信建投债券分析师黄文涛、郑凌怡认为,货币政策已经转向,短期债市看不到利好,债市维持谨慎。经济短期仍然有较强的韧性、银行表外业务的监管政策尚未出台、资金利率中枢上抬、即便发生降准也只是对冲性的降准,略微缓解银行流动性压力。

股市:或产生资金和心理层面影响

华泰证券认为,央行已经开始加速推进政策利率曲线,基准利率虽然未动,但政策利率已经全面加息;央行利率市场化推进速度会进一步加快,央行已经释放明显的紧缩信号,不必等基准利率提高。央行将会继续通过提高政策利率曲线来逼迫债市去杠杆;整条曲线的拐点性的上移在长期将成为股市的偏空因素。

广发证券首席宏观分析师郭磊表示,前期临时降准又被部分乐观的市场人士理解为放水,那我就干脆形成事实上的‘加息+降准’对冲一下。二是怕你们乱来。1月信贷如果再3万亿,全年实体去杠杆的基调将破坏无余,于是就提升一下关于借贷成本的预期,警示一下。此次“加息”带来的资金面的变化,也将对股市带来资金层面和心里层面的冲击。

标签: