最新更新

- 07-20 履约担保平台爆雷保险公司会兜底吗?

- 07-20 团贷网维权:催收现状与诉求

- 07-20 【鹰眼看网贷】互联网金融路在何方?

- 07-20 参与“金融互助”组织的投资者是否受法律保护?

- 07-20 美国歌手diss姚明的真相是什么?diss姚明的美国歌手叫

- 07-20 最新 | 礼德财富以涉嫌集资诈骗正式立案

- 07-20 互联网金融变革下 如何重新定义P2P?

- 07-20 奔驰维权事件另类视角:汽车经销商金融服务费溯源

- 07-20 微贷网即将上市,但暴力催收问题影响股价

- 07-20 银发族,小心新一波"理财销售战"?

热门文章

- 05-08 利民网黑料少之又少 但董事长曾被列为被执行人

- 06-28 银行员工群发邮件自曝被绿全过程

- 09-14 重视这些典型特征后,网贷投资踩雷的几率将锐减!

- 09-30 2018年都有哪些好的投资机会?

- 10-31 网贷中介教父及其门徒:年入千万却难逃原罪

- 08-02 资本寒冬当道,矿机三巨头IPO之路荆棘满途

- 05-23 平台“截留”回款,是自救还是自杀?

- 02-26 银豆网爱投资事件启示:再看看你投的企业贷

- 10-24 其实,人血馒头有四种吃法

- 05-25 普通家庭千万别买年金险,很亏的!

车抵贷赔本赚吆喝现清盘潮 行业转型成燃眉之急

计划不如变化快。

谁曾料到,短短一年多时间里,资本扎堆涌入的车贷市场就从蓝海之势演变成了惨烈的红海。

此前,自网贷“限额令”出台后,车贷业务因借款额度普遍较低、市场潜力大、资产符合监管要求等因素成为不少P2P网贷平台重点发展的业务,也因此备受资本追捧。随之而来的是,平台之间的竞争也变得愈加激烈。

“车抵贷业务成本和利润越来越不成正比,全行业都只剩赔本赚吆喝了。”对此,有资深车贷人士感叹道。

特别是今年以来,监管部门加大了对贷后催收的严格管控,包括套路贷、校园贷、车辆“二押”贷款、暴力催收等行业乱象成为打击重点。

“有车就能贷”曾是不少车贷平台的宣传口号。不同于纯信用贷款,有车作为抵押物,在很多车贷平台看来,只要把车控制好,就不愁***的钱回不来。

之所以这样,主要是以往车贷行业催收行为没有被规范,车辆能否回来就各凭本事。中间不免涉及到一些暴力催收、拖车的问题。但如今简单粗暴的“拖车”不再奏效,对一些车贷平台的资产处置造成很大影响。

如今,在竞争白热化加上监管升级的大背景下,车贷平台转型已成为行业燃眉之急。

车抵贷业务现清盘潮

统计数据显示,2017年4月至2018年3月一年时间里,涉及车贷业务的正常运营平台数量由590家减少至384家,平台数量大幅减少逾200家,缩水超过三成。

互金咖注意到,进入5月以来,车抵贷业务再现清盘潮。

来源:公司官网

5月2日,作为车贷平台沃时贷的运营主体,南京胜沃投资管理有限公司在其官网发布关于停止线上运营的公告称,经过公司慎重考虑,本着为所有投资用户资金负责的初衷,决定从即日起,沃时贷线上平台停止运营,不再发布借款标的,新、老平台都将停止回款。同时,针对新老平台有待收的投资用户,平台给出了相关退出方案。

公开资料表明,沃时贷于2013年7月30日开业,曾在2016年8月获得神州泰岳4000万元融资。据公司官网披露,沃时贷运营4年半以来,线上交易总额达21.84亿元,为投资人创造收益近1.15亿元。

在其线上平台停运背后,公司称,近两年来随着国家对互联网金融的监管不断加强,行业也趋于越来越正规化,沃时贷一直以来也在坚持按照国家监管政策进行整改和完善,但是公司在整改过程中一些问题也随之而来。

一是逾期和坏账率增加。公司响应国家政策,杜绝暴力催收,逾期及坏账已全面禁止强制拖车或上门催收等行为,全部改为文明催收电话提醒,或通过法律途径走法律诉讼的方式对逾期和坏账进行处理,造成不良资产的处理时间周期变长,公司垫付资金压力变大。

二是交易额减少。为减少逾期及坏账率,寻找更优质借款客户,公司提高了风控审批标准,造成线下借款端业务量大幅度减少。

三是线下收益减少。国家已明令禁止借款利息及各种收费综合年化不得超过24%,而公司线上资金及运营成本一直过高。

四是监管政策公布后,为满足监管要求,银行存管等合规化要求增加了线上运营成本。现预计监管验收时间将会推迟,时间成本、后期合规费用及平台合规标准无法预估。

值得一提的是,受沃时贷停运事件影响,另一个车贷平台图腾贷也意外卷入漩涡之中。

尽管图腾贷的运营主体——深圳前海图腾互联网金融服务有限公司随后于5月4日在公司官网发布澄清公告称,公司自2014年成立经过4年的长足发展,已经安全运行1300多天并未出现逾期;平台累计成交接近70亿元,为用户赚取近1.6亿元收益。在提高资产端质量的情况下,最新的互联网车贷交易量图腾贷也排名前六。

但公司公告同时也透露了图腾贷旗下车贷业务面临转型的现状。对此,图腾贷直陈,2018年公司立足于建立优质的资产端,加强风险审核及防火墙建立,并丰富资产端种类。图腾贷未来即将转型,推出安全优的“以租代购、车商贷(供应链金融)、融资租赁”等多种模式。

来源:公司官网

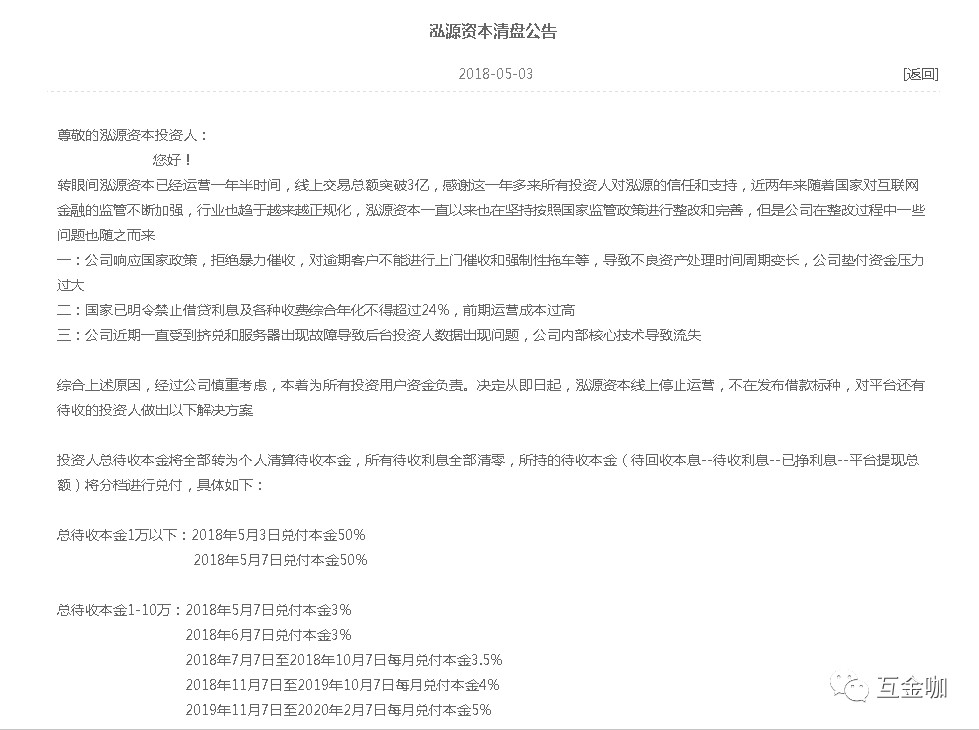

此外,地处浙江台的车贷平台——州泓源资本也于5月3日在公司官网宣布从即日起,泓源资本线上停止运营,不在发布借款标种,对平台还有待收的投资人提出以下解决方案,投资人总待收本金将全部转为个人清算待收本金,所有待收利息全部清零,所持的待收本金(待回收本息--待收利息--已挣利息--平台提现总额)将分档进行兑付。

行业转型成燃眉之急

据互金咖了解,包括图腾贷在内,今年以来,的确有不少车贷平台感受到了转型的燃眉之急,并试图向以租代购、融资租赁、供应链金融等方向进行突破。

此前,图腾贷在4月底发布公告称,在未来的12~24个月尽量降低车抵贷业务的比例,增加汽车供应链、融资租赁、以租代购的产品比例,主要服务二网,汽贸店等B端客户。

另有消息称,作为深圳一家成立时间较早的车抵贷公司,后河车贷也被曝拟转型以租代购。截至2017年底,该平台在全国已成立了111家分公司。但最近,这100多家分公司的车抵贷业务被整体停掉。

关于转型,图腾贷CEO罗润超表示,供应链金融和融资租赁的核心是参与新车的采集和销售,批发和零售的逻辑是不一样的,中间有很大的议价空间。

另外,转型的成本并不大于原业务,在过去发展的过程中最大的成本是人员,以前线下的总成本可能要1300万元-1500万元,现在转型能把成本控制在300万元以下,这意味着每个月可以省下1000万元,一年至少1.2个亿,省下的就是赚到的。

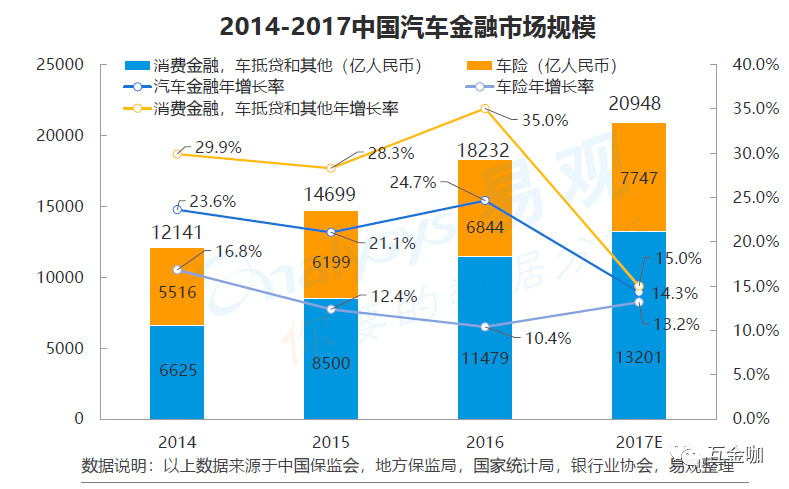

不过,话说回来,车贷平台要实现完美转型恐怕也不是易事。如今的汽车金融领域可以说是“前有狼后有虎”。

目前,新车消费金融市场仍然被商业银行和持牌汽车金融公司占据了大部分份额,市场垄断程度业壁垒相对较高。相比之下,二手车消费金融市场未来的机会或许相对较大。

另据Analysys 易观报告分析,现阶段,受到我国居民消费习惯,市场认知情况,行业规范程度,市场监管等方面的因素影响,我国汽车融资租赁业务的渗透率远远低于全球平均水平,线上线下未来均有较大的发展空间和市场机会。

基于此,互联网汽车企业、电商公司、互联网金融公司等不同类型的互联网企业纷纷开始推出分期贷款,保险等汽车金融产品,一方面丰富自己的产品线,形成产品闭环,另一方面也可以进一步优化用户体验。

就细分市场的机会而言,居民购买力的持续提高和消费信贷意识的逐渐增强使得诸多原本没有购车需求的消费者可能会产生大量的购车需求。此外,汽车行业的快速发展和汽车金融公司逐渐将业务重心转移向C端的趋势也使得诸多中小型新车和二手车经销商产生了向新渠道进行融资的需求。

标签: