最新更新

- 07-20 履约担保平台爆雷保险公司会兜底吗?

- 07-20 团贷网维权:催收现状与诉求

- 07-20 【鹰眼看网贷】互联网金融路在何方?

- 07-20 参与“金融互助”组织的投资者是否受法律保护?

- 07-20 美国歌手diss姚明的真相是什么?diss姚明的美国歌手叫

- 07-20 最新 | 礼德财富以涉嫌集资诈骗正式立案

- 07-20 互联网金融变革下 如何重新定义P2P?

- 07-20 奔驰维权事件另类视角:汽车经销商金融服务费溯源

- 07-20 微贷网即将上市,但暴力催收问题影响股价

- 07-20 银发族,小心新一波"理财销售战"?

热门文章

- 05-08 利民网黑料少之又少 但董事长曾被列为被执行人

- 06-28 银行员工群发邮件自曝被绿全过程

- 10-31 网贷中介教父及其门徒:年入千万却难逃原罪

- 09-14 重视这些典型特征后,网贷投资踩雷的几率将锐减!

- 09-30 2018年都有哪些好的投资机会?

- 08-02 资本寒冬当道,矿机三巨头IPO之路荆棘满途

- 05-23 平台“截留”回款,是自救还是自杀?

- 02-26 银豆网爱投资事件启示:再看看你投的企业贷

- 10-15 谁在背后策划了平安证券高管桃色新闻?

- 10-24 其实,人血馒头有四种吃法

小牛系资本入主同洲电子 类金融企业借壳难放行

曾有“中国乔布斯”之称的同洲电子(002052.SZ)原实际控制人袁明面临出局。

10月25日晚间,公司发布公告称,公司实际控制人袁明正筹划将其持有的公司股份1.23亿股(占公司总股本的16.50%),通过协议转让的方式,全部转让给小牛龙行。转让完成后,小牛龙行将成为公司的第一大股东。

针对出让方袁明相关承诺及履行情况,同洲电子在当晚的公告中声称,袁明承诺自公司首次向社会公开发行股票并上市之日起三十六个月内(即自2006 年6月27日至2009年6月27日止),不转让或者委托他人管理其所持有的公司股份,也不由公司回购其所持有的股份。

出让方于2016 年6月16日辞去公司董事长(袁明辞职时其作为第五届董事会成员的任期已于2016年3月27日届满)时承诺:在其辞去同洲电子董事及董事长等公司职务后 6 个月内,不会办理股权转让过户手续;在其辞去同洲电子董事及董事长等公司职务后 6 个月后,在符合相关的法律、法规的规定的前提下,办理股权转让过户手续。

截至目前,前述承诺严格履行且承诺期限已满,本次协议转让未违反上述承诺事项。

值得一提的是,同洲电子2016年的“仲裁式卖壳”曾引发市场广泛争议。“现在,事情也已过去这么久了,监管部门也到了给明确说法的时候了。”当天,一位知情人士对互金咖表示。

2016年4月,深圳市仲裁委员会裁决判定袁明以其持有的1.23亿股公司股份抵偿小牛龙行8.7亿元欠款。彼时,同洲电子收盘价10.03元/股。但是,作为同洲电子实际控制人的债权人,小牛龙行“锁定”的1.23亿股股份却迟迟未能过户。

时至今日,上述股份已大幅缩水。截至10月26日,上述消息一出,同洲电子当天即涨停板作出回应,报收6.80元。但较去年抵债时的价格相比,小牛龙行持股市值已缩水逾三成。

当天,广发证券兼并收购部总经理蔡文生对互金咖表示,尽管如此,这并不代表目前类金融尤其是互联网金融资产在境内上市没有障碍。“据我们了解,关于类金融上市标准没有明确迹象表明存在松动。” 蔡文生直言。

类金融企业借壳难放行

蔡文生告诉互金咖,近期,受趣店境外成功上市及拍拍贷、融360等金融科技公司在境外上市招股书的相继披露,互联网金融成为热议的话题。

“但是,在最新的政策信息提出金融行业定位于服务实体经济之后,相信短期内类金融企业在境内上市仍将存在较大的障碍。” 蔡文生直言。

截至目前,从新三板、IPO审核政策再到再融资(募投项目投向)、并购重组审核政策,目前仍未有关于类金融可以在境内上市(包括直接上市及借壳上市)的案例发生。

2016 年 5 月 27 日,全国中小企业股份转让系统发布《全国中小企业股份转让系统挂牌公司分层管理办法(试行)》的公告,规定小贷公司、融资担保公司、融资租赁公司、典当行、商业保理公司以及互联网金融等特殊行业挂牌公司,在相关监管政策明确前,暂不进入创新层。这一规定让国内互联网金融公司暂无缘创新层。

不过,蔡文生也强调,类金融买壳及类金融资产上市是两个不同的概念。尽管监管部门对此表示关注,但是,类金融企业买壳无论是以前或者现在均不存在政策上的障碍。

蔡文生对互金咖表示,针对类金融企业买壳,监管层主要关注以下几个方面:

一是买壳涉及的资金来源是否合规;二是买壳涉及的收购方是否符合收购办法规定的收购方的主体资格,是否具备运营上市公司的能力;三是买壳后,对上市公司后续经营管理的安排,是否涉及将旗下类金融资产注入上市公司。

“如果上述关注问题均能解决,并且不存在类金融资产注入,则目前不存在买壳障碍。” 蔡文生告诉互金咖。“反之,根据《重组办法》的规定,上市公司自控制权发生变更之日起,向收购人及其关联人购买的资产属于金融、创业投资等特定行业的,由中国证监会另行规定。”

在蔡文生看来,但事实上,中国证监会尚未对金融、创业投资等特定行业企业的借壳上市做出规定,因此,类金融企业资产目前不具备借壳上市条件。

小牛金服拟赴美上市

据了解,作为小牛系资本掌门人,彭铁旗下小牛资本管理集团有限公司成立于2012年,旗下有小牛普惠、小牛在线、小牛新财富、小牛分期、小牛投资等多个板块,业务涉及普惠金融、消费金融、财富管理、投资管理。2016年6月,小牛普惠与小牛在线一同归入新成立的“小牛金服”旗下。

实际上,早在2015年6月,小牛资本董事长彭铁就曾公开表示,小牛(资本)已将上市纳为重要的战略规划,2015年会在国内找一些企业做并购重组,很多标的已经在谈,最快年底会完成这个布局。2015年9月,时任小牛在线首席运营官余军也向媒体透露,小牛在线已有明确的上市规划,目标是在港股创业板上市,并预计于2016年3月在香港创业板过会。

然而,小牛资本上市进程并没有一帆风顺,而且,对于上市主体的选择也在不断发生变化。

等到今年5月,小牛金服CEO王洁凤对外透露,小牛互联网金融业务将在美国上市,不会通过A股借壳上市。而且国内监管很严,也不可能在A股借壳上市。按照当时的计划,小牛金服计划在今年四季度向纽交所提交上市申请。

关于上市主体的选择,相关消息称,“目前希望以小牛金服为主体上市,这是大概率的考量。海外上市完全以小牛在线为主体上市,仅仅是一种概率很小的考虑,因为已经有宜人贷这样做,这意味着重复。”小牛资本内部人士如是说。

值得一提的是,始于2017 年下半年的这一波海外上市潮,折射出国内优质金融科技公司上市的迫切需求。

从今年来趣店、拍拍贷与和信贷等海外上市企业招股书公布的数据来看,当互金公司达到某个用户与交易量临界点,由此带来的是业绩爆发式增长。可以说,中国庞大的信贷需求、广阔的信贷市场成为其业绩高增长最主要的原因。

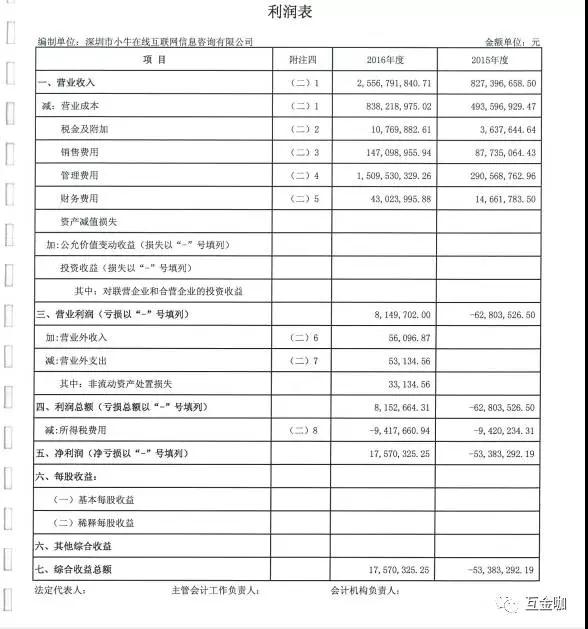

作为“小牛金服”旗下的核心资产,小牛在线去年已实现扭亏为盈。据中国互联网金融协会登记披露系统发布的信息表明,小牛在线实现营业收入从2015年的8.27亿元增加至2016年的25.57亿元,营业利润从2015年亏损6280.35万元到扭亏为盈814.97万元;完成净利润从2015年亏损5338.33万元到盈利1757.03万元。

截至2017年9月30日,小牛在线交易总额达756.11亿元,待偿金额为105.36亿元。

标签: