最新更新

- 07-20 履约担保平台爆雷保险公司会兜底吗?

- 07-20 团贷网维权:催收现状与诉求

- 07-20 【鹰眼看网贷】互联网金融路在何方?

- 07-20 参与“金融互助”组织的投资者是否受法律保护?

- 07-20 美国歌手diss姚明的真相是什么?diss姚明的美国歌手叫

- 07-20 最新 | 礼德财富以涉嫌集资诈骗正式立案

- 07-20 互联网金融变革下 如何重新定义P2P?

- 07-20 奔驰维权事件另类视角:汽车经销商金融服务费溯源

- 07-20 微贷网即将上市,但暴力催收问题影响股价

- 07-20 银发族,小心新一波"理财销售战"?

热门文章

- 05-08 利民网黑料少之又少 但董事长曾被列为被执行人

- 06-28 银行员工群发邮件自曝被绿全过程

- 10-31 网贷中介教父及其门徒:年入千万却难逃原罪

- 09-14 重视这些典型特征后,网贷投资踩雷的几率将锐减!

- 09-30 2018年都有哪些好的投资机会?

- 08-02 资本寒冬当道,矿机三巨头IPO之路荆棘满途

- 05-23 平台“截留”回款,是自救还是自杀?

- 02-26 银豆网爱投资事件启示:再看看你投的企业贷

- 10-15 谁在背后策划了平安证券高管桃色新闻?

- 10-24 其实,人血馒头有四种吃法

爱又米高利率“顶风”发放校园贷?

近日,有读者王笛(化名)向独角金融(微信公号:uni_fin )曝料,称爱又米违规向大学生发放贷款,实际利率高的吓人,逾期费更是高达1%/天。

01、3000元债务滚雪球式增长

王笛的弟弟是湖南某大学生,他于2017年7月在爱又米APP中“取点花”贷款3000元,到了8月,借款逾期两天后,要帮学生还贷的家长才发现,这笔3000元的债务正滚雪球式的迅速扩大,截至11月3日,本息已合计5440.68元。

图片来源:爱又米App

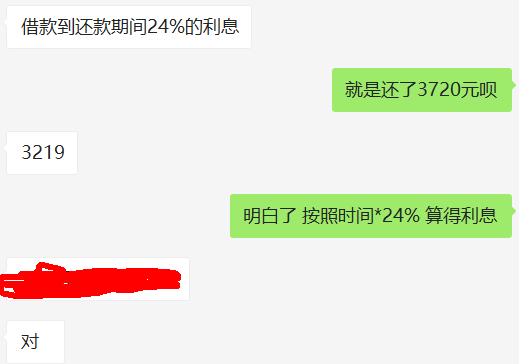

如图中所示,手续费、平台服务费和资金管理费共144.9元,逾期费2295.78元。王笛说,从8月22日到11月3日共逾期73天,这样计算,每天的逾期利率高达本息的1%。

独角金融从王笛提供的录音中发现,一名自称为爱又米法务的人士明确平台逾期利率就是借款本息的1%。他同时表示,“你对服务费利息有疑问,请找法律援助,这个费用我们公司有规定”。

就此,独角金融向爱又米官方进行求证,爱又米回复称:需要对事件背景及用户进行核实了解。并强调爱又米是一家合法合规的金融科技公司,经营内容符合国家现行的法律法规政策。

但事实果真如此吗?蹊跷的是,就在独角金融发稿前,王笛向独角金融表示,通过相关部门维权,爱又米仅按照24%/年的利率标准收取了此前的借款、逾期等相关费用,合计3219元。与之前的5440.68元相差了2311.68元。

图片来源:独角金融与王笛聊天记录

在被举报后,自称合法合规的爱又米为何如此紧急下调贷款利率至24%?

最高人民法院在《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》第16条指出,“借贷双方约定的利率未超过年利率24%,出借人请求借款人按照约定的利率支付利息的,人民法院应予支持。借贷双方约定的利率超过年利率36%,超过部分的利息约定无效。

显然,对王笛弟弟的借贷,爱又米调整后的利率水平,才符合相关法律法规的要求。

独角金融发现,目前爱又米APP中“取点花”贷款3000元,1期月供3084.9元和手续费60元共计3144.9元,按照这样计算,年化利率达到了约57.96%。(计算方式:年化利率=当月除本金外的其他收费÷贷款本金×12)。也就是说,遭遇投诉的爱又米并没有下架相关产品。王笛弟弟的遭遇或许还将继续。

02、大学生网上求助屡见不鲜

除了高利率,王笛弟弟作为学生,又是如何从爱又米贷到款的呢?

2017年6月,银监会下发的《关于进一步加强校园贷规范管理工作的通知》(以下简称“通知”)中要求,“现阶段,一律暂停网贷机构开展在校大学生网贷业务,逐步消化存量业务。”

这就是俗称的,监管对于校园贷施行“一刀切”政策。显然,爱又米作为网贷平台,在这一监管范围内,应当遵守上述“通知”。

事实上,早在2017年8月,独角金融也曾就爱又米向大学生放贷一事进行报道,如今爱又米真的还在向大学生发放贷款?王笛曝料的是个例还是普遍现象?

王笛向独角金融提供的录音中,上述自称为爱又米法务的人士表示,“我们客户全是学生,不止你一个学生。”

独角金融登录爱又米App发现,在其用户身份认证中,见到已毕业和未毕业两个选项。独角金融选择“未毕业”登录,竟然可以审核通过拿到到款。

虽然区别借款人身份,但爱又米为何还能通过学生的借贷申请,难道不知道自己在向学生放贷吗?

更令人诧异的是,在录音中,"爱又米方面”竟然表示,“我们很清楚银监会打击校园贷,是因为校园贷高出本金多倍的利息。”

独角金融向爱又米官方致电核实,但截至发稿,对方未明确回复。

(图片来源:爱又米App)

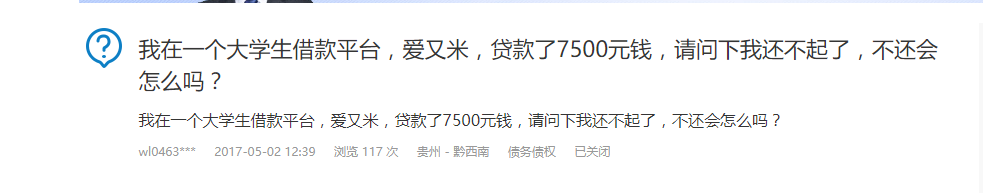

除了王笛,独角金融还发现,在部分法律咨询的网站,有大学生提出类似关于爱又米逾期费过高的问题,可见,这并不是个例。

(图来源:找法网)

(图来源:中顾法律网)

(图来源:律师365)

03、“属于顶风作案,严重违法”

校园贷针对的是大学生,而大学生的人群特征即大部分无收入,还款来源主要依靠父母、亲友等,风险承受能力极低,而之前校园贷普遍存在超出银行同期的高贷款利率,且催收手段简单粗暴。

中国银监会主席郭树清明曾确指出,商业银行应研究如何“把正门打开”,把对大学和大学生的金融服务做到位。

《通知》也指出要鼓励商业银行和政策性银行进一步针对大学生合理需求研发产品,提高对大学生的服务效率,补齐面向校园、面向大学生金融服务覆盖不足的短板。

而银行也确实不负众望,打造出了适合学生的专有贷款产品,比如工商银行试点推出的“大学生融e借”借款1万元,一年总利息308.95元,年化利率仅为5.655%左右,远远低于爱又米。

独角金融注意到,爱又米在官网上宣称,其与国内多家大型商业银行达成合作。

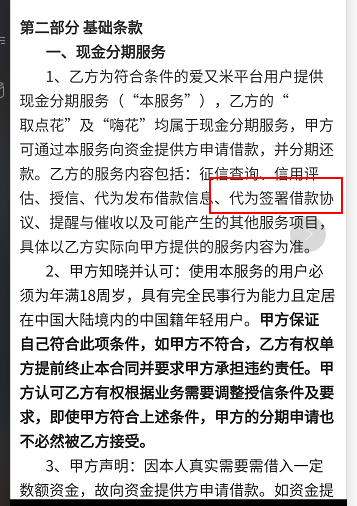

苏宁金融研究院高级研究员薛洪言对独角金融(微信公号:uni-fin)表示,“如果校园贷借款人直接和银行签署合同那是不违规的,但如果是和过去那样,业务自己做,只是资金来源于银行,肯定是违规的”。

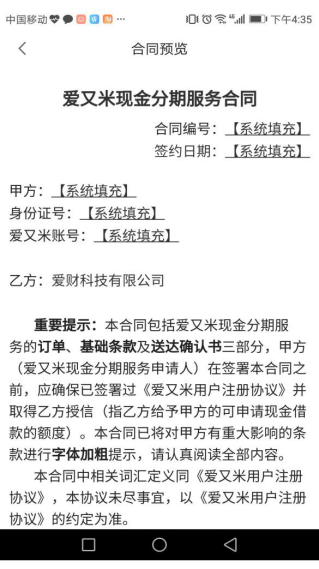

独角金融发现,借款人的分期合同是与爱又米本身签订的,而非银行。

(图来源:爱又米APP)

关于网贷机构仍然做校园金融的现象,诺威律师事务所主任杨兆全对独角金融表示:“属于顶风作案,严重违法。”

他同时告诉独角金融,《关于进一步加强校园贷规范管理工作的通知》明确规定,相关部门进一步加大整治力度,杜绝网贷机构发生高利放贷、暴力催收等严重危害大学生安全的行为。对于存量校园网贷业务,根据违法违规情节轻重、业务规模等状况,制定整改计划,确定整改完成期限,明确退出时间表。

他还表示:“由于校园网贷本身严重违法,所签订的合同条款也自然无效。对每天1%的超高逾期利息,也是法律和司法解释所明确禁止的。”

04、转型难成违规主因?

正如上述杨兆全所说,监管机构已经明文暂停整治校园贷业务,加上校园贷一度陷入裸贷、跳楼的舆论漩涡,成为虚假宣传、高额罚息、暴力催收的温床,不少校园贷平台进行了转型。

名校贷转向白领人群的分期消费领域;优分期开始聚焦小额信贷业务;趣店转向非信用卡人群的消费金融业务。

总体来看,因为校园贷与消费金融的模式的共同之处,原有校园贷平台转型时主要集中在了消费金融领域。

可是,转型真的这么容易吗?

消费金融竞争异常激烈。目前,除了国内持牌的消费金融公司23家左右,还有以商业银行为主的传统消费金融机构的介入,其次是依托于淘宝、京东、苏宁等电商平台的金融机构。

消费金融公司具备牌照优势;依托电商平台的金融机构拥有丰富的消费场景;而银行持牌机构更是具有完善的风控系统和用户基础。

转型的校园贷作为市场的后进者与他们相比,缺乏谨慎的风控系统,在客户积累方面甚至是从头做起,更不用提“一照难求”的牌照优势了。

据《2017年消费金融行业报告》显示,从使用情况来看,蚂蚁花呗、京东白条等已成为消费者最常使用的互联网消费金融产品,占比为77.6%。此外,互联网银行凭借与生俱来的互联网基因,快速布局抢先占领市场,在消费者最常使用的消费金融渠道中位列第二,占比46.91%;P2P网络借贷信息中介机构平台占比为17.82%。

可见,校园贷转型后想要在消费金融领域分得一杯羹的路并不好走,这或许是一些校园贷仍顶风作案的原因。

网贷机构“统治”下的校园贷江湖已成过往,如今却依然有暗影笼罩,只愿银行入场后,校园贷复起时,归还的是一片“净土”。

标签: