最新更新

- 07-20 履约担保平台爆雷保险公司会兜底吗?

- 07-20 团贷网维权:催收现状与诉求

- 07-20 【鹰眼看网贷】互联网金融路在何方?

- 07-20 参与“金融互助”组织的投资者是否受法律保护?

- 07-20 美国歌手diss姚明的真相是什么?diss姚明的美国歌手叫

- 07-20 最新 | 礼德财富以涉嫌集资诈骗正式立案

- 07-20 互联网金融变革下 如何重新定义P2P?

- 07-20 奔驰维权事件另类视角:汽车经销商金融服务费溯源

- 07-20 微贷网即将上市,但暴力催收问题影响股价

- 07-20 银发族,小心新一波"理财销售战"?

热门文章

- 05-08 利民网黑料少之又少 但董事长曾被列为被执行人

- 06-28 银行员工群发邮件自曝被绿全过程

- 10-31 网贷中介教父及其门徒:年入千万却难逃原罪

- 09-14 重视这些典型特征后,网贷投资踩雷的几率将锐减!

- 09-30 2018年都有哪些好的投资机会?

- 08-02 资本寒冬当道,矿机三巨头IPO之路荆棘满途

- 05-23 平台“截留”回款,是自救还是自杀?

- 02-26 银豆网爱投资事件启示:再看看你投的企业贷

- 10-15 谁在背后策划了平安证券高管桃色新闻?

- 10-24 其实,人血馒头有四种吃法

全球股市大跌,智能投顾的一次“压力测试”

昨天,我们在分享文章时提到了主打智能投顾的Betterment、Wealthfront在美股大跌当天出现网站崩溃的新闻。没曾想,不少朋友对于这个话题都颇为关注,后台也多了很多留言。

其实,2月5日那天,美国的多家券商,包括嘉信理财、Vanguard、TD Ameritrade等均出现了服务器中断的情况。根据后来各家发布的声明来看,主要原因都是网站流量暴增导致服务器瘫痪。

相比传统的理财产品和投资方式,智能投顾仍在逐渐被大众所接受的过程中,因此它面对复杂形势、应对市场波动的能力便格外引人关注。当然,它的失误也更容易引发外界的担忧。

这种强调更智能、更优化、更高效的投资方式还需要更多的时间来证明自己。尤其,它的目标是在未来逐步替代理财师或者投资经理,成为大众理财的一种普遍选择。所以,智能投顾的安全性和稳定性都显得尤为重要。

1

在全球股市遭遇“黑色一日”的当下,正是考验各家智能投顾风控水平及应对策略的最好时机。我们找了几个国内比较具有代表性的智能投顾产品,来看看它们的表现。

目前,国内市场主流的智能投顾产品大多基于马科维茨的现代组合理论,即强调分散性投资。但是,在市场大幅震荡的背景下,各家的收益表现有很大差异。

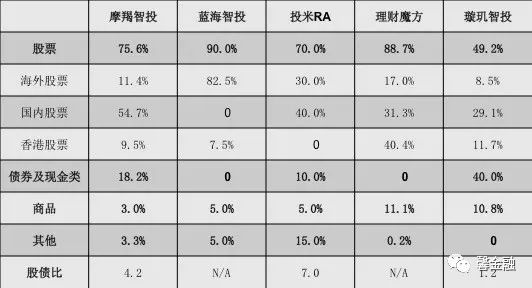

首先,我们来看看全球股市大跌当日(2月5日)各家智能投顾产品中风险最高组合的配置集中度情况。从投资逻辑来看,集中度越低,代表投资更加分散,抵御风险的能力就越强。(注:由于公开可查的信息有限,部分数据有所缺失。)

数据来源:招商银行、蓝海智投、投米RA、理财魔方、璇玑智投,截止2018年2月5日

从上述表格来看,这几个智能投顾产品的配置中,股票市场的占比都较高,尤其蓝海智投有八成资金都投向了海外股票市场,分散程度较低。相比之下,摩羯智投和璇玑智投的股债比较低,配置相对分散。

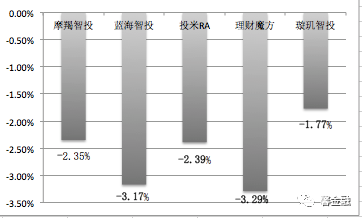

再来看看2月6日,这几只智能投顾产品的收益表现(注:我们统一选取的是风险最高的组合)。很明显,投资更为分散的智能投顾产品表现会更好一些。

2月6日各平台收益对比(积极型)

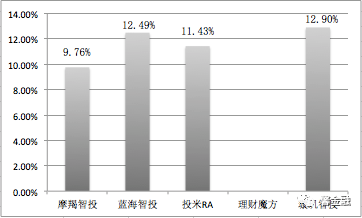

或许有人会说,一天的表现并不准确,所以我们又去翻了翻过去一年,这几只智能投顾产品的收益情况。总的来说,大家的表现都还不错。但考虑到这几个智能投顾产品上线的时间都不算长,后续还需要更多时间来观察。

各平台近一年收益对比(最积极型)

注:理财魔方的数据缺失

对于这种新兴的理财方式,估计不少朋友跟我有一样的疑问,智能投顾应对股市大跌等极端情况的能力是否经得起考验?它是降低了投资风险,还是带来了更多的不确定性?

关于这个问题,我去请教了几位智能投顾方面的专家,综合大家的回复如下:

能否抗击极端情况和风险,这在很大程度上取决于智能投顾算法的设置。一般来说,对于极端风险,可以针对单一市场或整体组合设定停损点达成最终风控手段, 而能不能经的起考验要取决于再平衡设置方法。

以美国的wealthfront和betterment模式来说, 它们的投资配比基本维持不变即股60%、债40%, 然后运用Constant Mix方式再平衡回到预设配比, 即使市场大跌也维持60%股。这种方式的弊端比较明显,很难有效规避股市的大幅波动

另外一个考量的维度是,智能投顾所应用的算法是否有长期测试抗跌能力。目前市场上大部分智能投顾公司的操作方式都是,用过去三年、五年的数据去测试自己的模型。但从时间周期来看,这还不足够考验一个产品的安全性和稳定性。

但是,随着时间周期的延长,各种“压力测试”的增多,智能投顾的模型也会不断优化。长期来看,相对于个人所做的投资决策,机器人的判断理论上还是更理性、全面。

2

根据 My Private Banking 的预测, 到 2020 年,全球智能投顾行业资产管理规模将达 1.6 万亿美元, 2016-2020 年间复合增长率将达 113%。几乎所有的报告,所有的研究数据都证明了智能投顾的广阔前景。

但相较于智能投顾在国外的发展,目前 Wealthfront 平台管理着超过95亿美元的资产,国内的智能投顾市场一直未有较大的起色。关于这其中的难点,我们之前也曾专门分析过。(传送门:《智能投顾行业一年两次反转 这个行业到底怎么了?》)

目前国内智能投顾的应用可分为两类:

(1)个人理财类智能投顾:现阶段的产品大都以配置公募基金的卖方投顾模式为主;中长期来看,有望形成类似美国的大类资产配置形式,转而向用户收费的买方投顾模式。

(2)辅助交易类智能投顾:即通过择时、标的筛选、风险预警等功能辅助投资者做决策。但作为一种辅助工具,目前距离真正的智能化还有一定的空间,使用的频率和效果也较为有限。

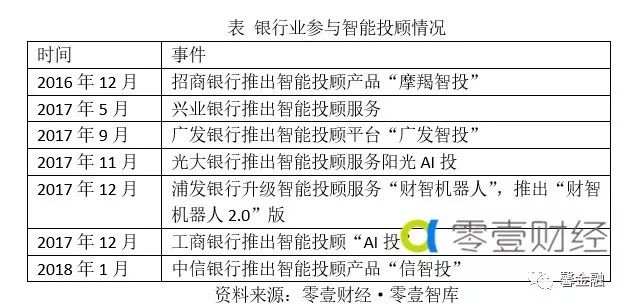

相较于美国等市场,国内的智能投顾业务受限于牌照资质、可选资产等因素,从去年开始,市场的主角已经从创业公司转向了金融机构。包括招行、光大证券等在内的不少金融机构都陆续推出了自己的智能投顾产品或服务。

尽管眼下智能投顾的普及程度还非常有限,但从长远来看,它对于财富管理市场的影响却是毋庸置疑的。它不仅让财富管理的服务门槛大大降低,覆盖范围得以扩展,同时在降低成本和提高效率上的成效也是极为显著的。

以最早推出智能投顾产品的银行——招商银行为例,过去其面向高净值人群的私人银行服务门槛为 1000 万元人民 币,而 2016 年12月推出的摩羯智投服务门槛仅为 2 万元人民币。目前,摩羯智投的用户已有15万,规模超过100亿。

从美国市场来看,智能投顾是由创业企业率先开拓,传统机构后发先行,即把智能投顾的技术和概念与已有的产品和服务做融合,进而得以快速做大规模。而一些创业公司则逐渐从2C转为2C+2B,开始为一些B端机构提供技术服务。

从目前国内的情况来看,智能投顾市场的发展路径跟美国极为类似。大部分的创业公司都开始拓展B端服务,比如品钛集团的智能投顾解决方案——璇玑早在2016年就专注于提供2B的服务。

经过前几年的铺垫,国内对于智能投顾的接受度已经变得越来越高。从馨金融了解到的情况来看,今年还有相当多银行、券商、基金等都将推出自己的智能投顾产品,而互联网公司、新金融巨头对于智能投顾的应用也会加深。

但值得注意的是,目前放眼全球,对于智能投顾的监管仍在探索和完善当中。由于其核心逻辑是以最优的算法去做资产配置,进而获取稳定且较好的收益。但算法本身的合理性、稳定性都需要时间的验证和更多的监督。

尤其,在出现股市大跌等极端情况,或者投资业绩表现不佳时,相较于人工投顾,智能投顾更容易引发争议和信任危机。如果未来,智能投顾要取代人工成为大众理财的普遍选择,可能还需要更长的时间和通过更多的“压力测试”来证明自己。

标签: