最新更新

- 07-20 履约担保平台爆雷保险公司会兜底吗?

- 07-20 团贷网维权:催收现状与诉求

- 07-20 【鹰眼看网贷】互联网金融路在何方?

- 07-20 参与“金融互助”组织的投资者是否受法律保护?

- 07-20 美国歌手diss姚明的真相是什么?diss姚明的美国歌手叫

- 07-20 最新 | 礼德财富以涉嫌集资诈骗正式立案

- 07-20 互联网金融变革下 如何重新定义P2P?

- 07-20 奔驰维权事件另类视角:汽车经销商金融服务费溯源

- 07-20 微贷网即将上市,但暴力催收问题影响股价

- 07-20 银发族,小心新一波"理财销售战"?

热门文章

- 05-08 利民网黑料少之又少 但董事长曾被列为被执行人

- 06-28 银行员工群发邮件自曝被绿全过程

- 10-31 网贷中介教父及其门徒:年入千万却难逃原罪

- 09-14 重视这些典型特征后,网贷投资踩雷的几率将锐减!

- 09-30 2018年都有哪些好的投资机会?

- 08-02 资本寒冬当道,矿机三巨头IPO之路荆棘满途

- 05-23 平台“截留”回款,是自救还是自杀?

- 02-26 银豆网爱投资事件启示:再看看你投的企业贷

- 10-15 谁在背后策划了平安证券高管桃色新闻?

- 10-24 其实,人血馒头有四种吃法

信融财富给“爱投资”发了一个催收函

近日,“信融财富”向“爱投资”发了一个催收函。

确切讲,是信融财富发了一个剑指“步森股份(002569.SZ)”的催收公告。

上市公司4000万的大额借款,到期不还……

目前步森股份的实际控制人为赵春霞,而赵春霞又是另一个著名P2P平台爱投资的实际控制人。

所以,自然成了信融财富向爱投资要钱了……

一笔上市公司借款,让两家大中型老牌P2P平台结怨,也是没啥了。

6月的P2P,空气里飘着一丝血腥味。

在这个雷潮的时候,网叔的第一反应,还是希望这两哥们都没事……

信融财富目前待收24.6亿,爱投资待收131亿。

以人均为5万的投资额度算,至少几十万投资人卷在这个风波里面。

也希望写自媒体的同仁都手下留情吧。

最近信融财富屡屡折戟上市公司借款,从金盾到步森,两笔借款来回就是7000万,折腾的够呛。江湖传说信融实际控制人齐洋家产颇丰,希望最终能在这段兵荒马乱中,化险为夷。

这次事件,给网叔最大的反思还是“上市系”这个标签。

往年,我们常说不看四板、中小板等野鸡上市,新三板也参考价值不大。

但主板上市公司一直是靠谱的标志。

毕竟,从结果看往年主板上市公司关联P2P平台的却爆雷率极低。

但现在,从各种市场信号反馈看:这个“认知”大家必须更新迭代了!

1.0

6月5日,步森股份称,公司因涉及民间借贷纠纷案,公司五个银行账户已被冻结,被采取冻结强制措施的资金合计1883.23万元。

不知道这个冻结,是否跟信融财富的那笔4000万借款有关。

日前,赵春霞信誓旦旦表示要对步森股份负责到底。

先来复盘一下漩涡之中的步森股份。

目前市值21.2亿。

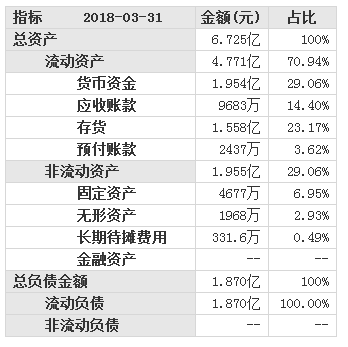

从财务报表看,步森股份总资产6.725亿,负债1.87亿,活的也没想象的那么差。

不过近年来一直在亏损,2017年亏了3381万。2018年一季度又亏了585万。

爱投资是2018年初入主步森股份的,赵春霞现在是董事长,入主的时候还带了爱投资主要高管团队。看来是想借壳上市。

步森股份的前任控制人则叫徐茂栋。

徐茂栋何许人也?原著名团购网站窝窝团创始人。2017年,徐茂栋家族曾以71亿财富位列2016福布斯中国400富豪榜第348位。

看起来蛮有钱的……

不过,这厮作风非常激进。当年千团大战,徐茂栋后发凶猛,来了个半途杀出程咬金。现在进入资本市场,依然不变本色……

2016年,徐茂栋以40亿资金入住步森股份和天马股份。

结果我们的徐总低估了股市的水深。

溺了……

长袖乱舞,股价大跌,到2018年生生亏了22亿。

如果是自己的真金白银亏其实也没问题。但是这些钱啊,大部分都是借来的。

所谓“外部融资收购股权、股权质押偿还融资……”

富翁也有可能是负翁。

然后,问题就一步步暴露出来了……

信融财富这4000万步森股份债务,大概率也是徐茂栋留下的烂摊子的一部分。

当然,更惨的还有另一个叫钱满仓的小P2P平台。因为给徐茂栋的天马股份输血,直接凉凉。待收2个亿,在人去楼空中灰飞烟灭。

好端端的互联网金融创业者和无辜的投资人,陪葬给了徐茂栋的资本游戏。

2.0

现在的许多主板上市公司,也是危机四伏。

简而言之:非常缺钱。

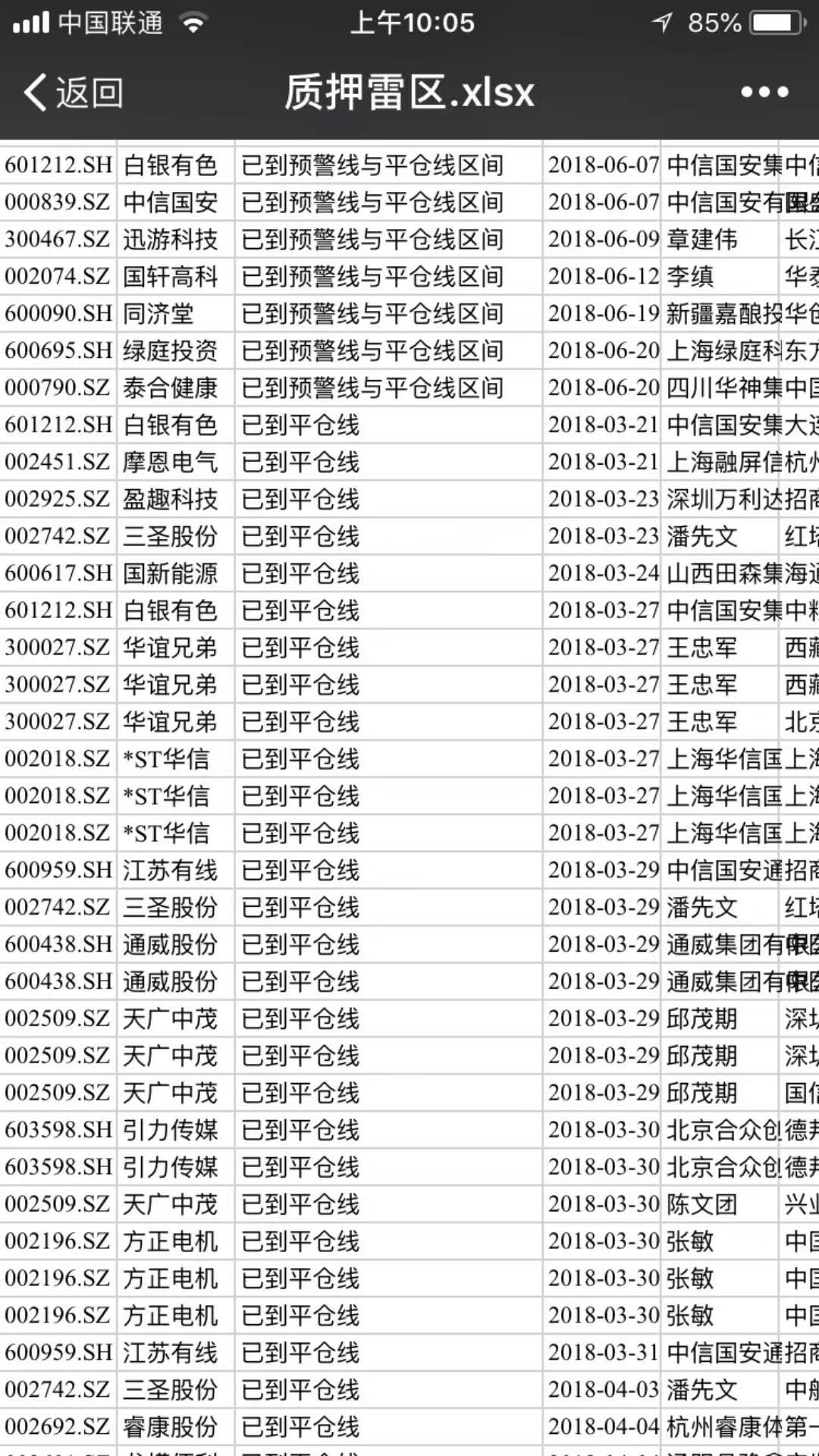

Choice数据显示,截至2018年6月14日,控股股东累积质押数量占持股比例超过70%的有772只股票。

其中,有425只个股的控股股东累计质押数量占持股比例超过90%。

更有100只个股的控股股东表现的极为疯狂,累计质押所持股份数量占持股比例达到100%。

质押如果市场行情好,还没问题。

如果遇到差行情,就面临可怕的爆仓风险。

现在行情怎么样?

看看隔壁股民满眼绿丝的小眼睛……

没钱的部分上市公司,饥不择食。

首先是向P2P平台借钱……

比如我们的信融财富,就不小心中招了……

其实借钱还算是好的。

毕竟上市公司壳还是有点钱,逼狠一点,除非公司破产垮了总有办法拿回点……

更绝的,是很多上市公司实际控制人或者实际控制人通过他们的代理人,大量收购P2P平台为他们输血。

这种亡命之徒的玩法,可能未来会祸及一部分突然之间成为上市系的P2P平台。

3.0

2018年,如何看上市系P2P平台?

首先,除了国内主板,美国纽交所、纳斯达克,以及港股,其他都不用看了。这个跟以前网叔说的一样。

其次,现在要重点研究该上市公司的实际情况和实际控制人的实际情况。

在步森股份事件中,其实步森还没穷到山穷水尽。但不幸的是摊到徐茂栋这种胆识过人的主……

然后,就“勇敢”掉了……

再次,一定要研究上市公司入股P2P的初衷。

是做提款机还是作为战略投资用P2P的业绩来拉股价的?

提款机,天马股份之于钱满仓,就是典型的提款机,吸血鬼。今年这种情况P2P平台已经爆雷好几个了。

战略投资。第一种情况,最典型的团贷网之于鸿特科技。做好业务拉股价,本质有借壳上市的味道。一般创始团队都比较强势,P2P平台做到非常好。

第二种情况,就是过去几年的战略投资/控股。没有什么输血的歪脑筋,就希望其业务做得好好的。比如e融所、蜜蜂有钱这些业务型平台。

不过,今年以来这类战略投资已经非常少了。这一点大家一定要警惕。

最后再次强调:

投资市场是变化的,绝非一成不变。

物竞天择,适者生存。

过去能轻松赚钱的平台,可能现在就不一定了。

过去很好的产品,未来也可能会消失。

最近的雷潮,P2P活期死了一大片。

去年中下旬,网叔已经把活期撤光了。今年4月9日,又写了一篇《别了,P2P活期》提醒大家该撤了。

然而,直到上个月后台还有人在问各种主打活期的P2P情况……

自己的钱,花点心好不?

标签: