最新更新

- 07-20 履约担保平台爆雷保险公司会兜底吗?

- 07-20 团贷网维权:催收现状与诉求

- 07-20 【鹰眼看网贷】互联网金融路在何方?

- 07-20 参与“金融互助”组织的投资者是否受法律保护?

- 07-20 美国歌手diss姚明的真相是什么?diss姚明的美国歌手叫

- 07-20 最新 | 礼德财富以涉嫌集资诈骗正式立案

- 07-20 互联网金融变革下 如何重新定义P2P?

- 07-20 奔驰维权事件另类视角:汽车经销商金融服务费溯源

- 07-20 微贷网即将上市,但暴力催收问题影响股价

- 07-20 银发族,小心新一波"理财销售战"?

热门文章

- 05-08 利民网黑料少之又少 但董事长曾被列为被执行人

- 06-28 银行员工群发邮件自曝被绿全过程

- 10-31 网贷中介教父及其门徒:年入千万却难逃原罪

- 09-14 重视这些典型特征后,网贷投资踩雷的几率将锐减!

- 09-30 2018年都有哪些好的投资机会?

- 08-02 资本寒冬当道,矿机三巨头IPO之路荆棘满途

- 05-23 平台“截留”回款,是自救还是自杀?

- 02-26 银豆网爱投资事件启示:再看看你投的企业贷

- 10-15 谁在背后策划了平安证券高管桃色新闻?

- 10-24 其实,人血馒头有四种吃法

在P2P不断跑路的今天,防雷手册需要人手一份

战国后期,为召集六国出兵伐秦,周赧王大举向富商地主借钱,但计划失败后,无法招架债主讨债的赧王,躲进了高台上的驿馆内。

这个故事后来被形容为“债台高筑”。

几千年过去了,“匿于高台之中,寻之不易”的债务人,以及无门无路辗转各大维权现场的投资者,依旧是时代的一抹缩影。

“e租宝事件”是P2P绕不开的话题。

2015年底,e租宝被爆非法吸收公众资金,累计交易额达500多亿元,涉及投资人约90万名。到2017年9月,该案一审宣判,法律清算后,投资人的退款比例仅为25%。

2015年的P2P市场同样注定动荡,截至12月,P2P跑路平台688家,死亡平台更是高达1302家。

而在今年最新一轮的P2P跑路潮中,被圈内人认为“不可能出事”的投之家也暴雷,截至7月13日,平台累计用户数287万人,累计借贷金额近266亿元,借贷余额29亿元。

意外的是,在投之家员工表示自身也是受害者之后,投之家董事徐宏伟也声明,“遭遇行业最大的连环诈骗”。

来自网络:投之家受害者维权现场

真假好坏一时成了迷局。

一周前,锌财经《P2P大逃亡!配资、自融、诈骗,“意隆财富们”罪则几何?》发布后,不少投资人纷纷上门寻求援助,愤怒而无助。

“在电视广告上了解到的唐小僧,开始投一万,记得第一次提现挺快,就慢慢加仓到了几十万”

“之所以相信信文资本,还不是因为它号称‘国资背景’”

“一个月前,还参加了某平台的投资者见面会,看起来挺靠谱的,就继续追加了点资金”

“前一天,钱内助还发公告呢,谁料想第二天就跑路了”

这些投资者中,亏损金额少则几万元,多则近千万元,有的是积攒多年的购房款,有的是整个家族的血汗钱,有的甚至已经支付不起孩子即将开学的学费。

可叹又可怜。

如何甄别优质P2P平台,又如何避免落入暴雷平台陷阱?为拂去迷雾,在展胜金服的一周年庆典活动上,锌财经特意邀请了展胜金服联合创始人任远,来讲一讲行业乱象之下的“大实话”。

1、认知盲区,四大证伪的“安全标准”

包装得足够漂亮的官网,往往是打破P2P投资者警惕心的最后一道防线,而让投资者毫不犹豫奉上钱袋的,无非背景、存管、抵押、利率四大看似“靠谱”的标准:

国资系/上市系安全靠谱,民营平台易跑路;平台上线了银行存管,出借的钱就安全;高返利平台风险大,利率低的平台稳健安全;有抵押物的借贷模式安全,逾期了可以拍卖还钱。

但事实是,这些所谓的“安全线”很快就被愈演愈烈的P2P雷潮,席卷、推翻。

很多P2P的受害者,最初都是因看好某些平台的国资背景,他们没想到的是,如今“国资系”平台暴雷已稀松平常。现实教训充分说明,背景有时真假难辨,“好看”的背景看起来蛮厉害,却不一定是好平台。

存管的戏码同样如出一辙。有些平台宣称已按监管要求上存管,但依旧真真假假,暴雷频频。更何况,存管本质只是解决专款专用指定的账户进出,防止理财平台接触理财资金。

此外,常说的高利率高风险,听起来似乎在理,但实际也存在一定误区,具体还要看借款资金用途。

说到底,问题的关键还是在于,资金给到的借款人是否安全可靠。

前段时间,我跟某城商行的副行长聊天,谈到这么一件事情:某企业找他们贷款,将仓库的货物作为抵押,但后来当企业跑路没钱还款时,银行到仓库一看,货早就没了。

他的意思是,借款人有抵押也不一定靠得住。

拿P2P车贷来说,业内有个说法叫“一抵二抵三抵”。比如,以一辆车作为抵押,可以在A平台贷10万块钱,然后再以该车抵押去B平台贷10万块,最后到C平台依旧能够再贷10万块钱。

被数次抵押过后,借贷额早已超过车辆本身的价值。

由此引发的暴力催收事件,也不绝于耳。今年上半年,河南、山西等地就相继出现了借款人逾期之后,几家平台同时争抢一辆车,最终导致恶性伤人甚至致死事件。

只有真相揭晓后,才明白所谓的“靠谱安全”往往与危险同在。

2、3大招,甄别P2P平台

不妨将P2P平台看做将线下面对面的私人借贷,转移到互联网,同时借助理财平台扩大范围。

再换位思考,在线下借贷中,当借款方不是知根知底的熟人,不告知资金使用去向时,你还会出借大额的资金吗?

线下借贷三大思考

将同样的思维平移到P2P借贷平台,以下三点投资者就不难注意到:

你是否真的了解,是谁使用了你的钱?为什么单笔资金,出借给多个人更安全?你看到的信息披露,真的有价值吗?

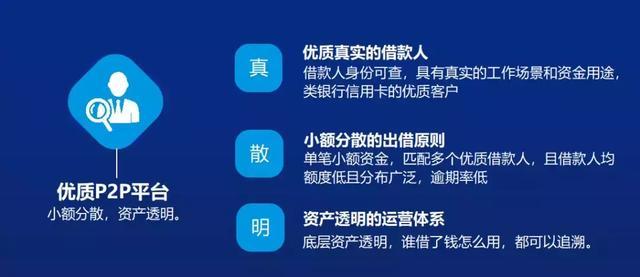

与此对应,优质真实的借款人、小额分散的出借原则、高度透明的体系,是辨别P2P平台的三大要素。

优质真实的借款人

不久前,唐小僧被警方查封冻结,随后有媒体爆出,该平台是一个借新款还旧款的骗局,其虚拟借款项目并没有真实借款人。

没有真实借款人作为基石,一旦平台资金链断裂,故事就注定讲不下去。

另一方面,广告频繁的P2P平台,也应当警惕。

根据各地方监管要求,P2P平台在未备案之前,应该控量,不允许超过原来的规模。此背景下铺广告,要么是平台交易量急剧下降,要么就是需要更多的钱弥补窟窿。

同理,e租宝、钱多网、联璧金融等被立案侦查的平台,也都是没有真实借款人。由此来说,真实借款人是P2P平台的重要依据,而真实借款人应具备以下特征:

借款人的身份均可核实,如借款人是保险代理人,可在保监会官网查询核实;借款人工作单位工作地址均可查询;借款人真实的资金用途;借款人的历次还款情况均可随时在平台进行查询。

小额分散的出借原则

小额分散的出借原则是辨别P2P平台的核心。

该原则意指,平台将投资者的投资分散给借款人,从源头把控风险,从而保证投资者权益。

分散投资,并不是投资多个P2P平台

据媒体消息,7月3日被曝逾期的牛板金,总计31.5亿的资金,只借给了几家企业,并用于房地产开发。而目前普遍出现的挤兑危机的P2P平台,几乎也都没有遵循小额分散原则。

目前暴雷的平台,基本都是将投资者资金出借给了企业。企业又分为两类,第一类是P2P老板自造的虚假企业,最终卷钱跑路;第二类是在经济环境下行中,出现困难的企业。

8%-9%的年化利率,是投资者在P2P平台能够拿到的常见收益,这样企业相对应的收益至少得高于14%,如此高的利润率,能做到的企业并不多。

借新还旧,是这类企业借钱的唯一目的,而一旦资金链断了,平台也就倒了。

不难发现,51信用卡等许多良性运营的企业,基本都是以小额分散原则,出借给个人或者信用卡用户等;银行最愿意做的业务,也是个人的放贷以及信用卡,毕竟个人可以无限追责。

因此,小额分散,不仅国家监管的要求,更是P2P平台降低风险的有效办法,做到小额分散的平台,应具备以下特征:

优质平台的借款用户人均借款低,监管部分规定,人均借款不能超过20万;优质平台的借款用户分布多个省份、多个城市、多个年龄段;优质平台的借款用户基数大,一笔投资分散给多个借款人,做到既“小额”又“分散”。

高度透明的体系

是否合规透明,更是辨别P2P平台不可忽视的关键。

近期备受媒体关注的投之家,就被爆出其多个项目的借款,以保证金的形式流入同属公司的其他兄弟公司。业务不透明,违规操作,非法自融等等真相,浮出水面。

由此可以看出,业务合规透明,资金去向,是重中之重,投资者可从以下几个维度进行判断甄别:

优质平台会定期在官网公开运营数据,上报主管部门,同时公开披露公司资源来源、团队介绍、组织架构、融资背景、交易金额、交易笔数、出借人、借款人,甚至逾期金额信息等;每一笔投资都有建立自己的专用账户,借款人发起借款即被匹配到投资人的账户,并且直接通过支付公司划拨到借款人的银行户头上;两天内还没有匹配到出借人的资金,会自动退回给投资人,投资人可以选择再次投资或提现;借款人到期还款后,扣除公司的中间服务费用后,本金+收益直接回款到投资用户的账户中,可以提现或再次复投。

标签: