最新更新

- 07-20 履约担保平台爆雷保险公司会兜底吗?

- 07-20 团贷网维权:催收现状与诉求

- 07-20 【鹰眼看网贷】互联网金融路在何方?

- 07-20 参与“金融互助”组织的投资者是否受法律保护?

- 07-20 美国歌手diss姚明的真相是什么?diss姚明的美国歌手叫

- 07-20 最新 | 礼德财富以涉嫌集资诈骗正式立案

- 07-20 互联网金融变革下 如何重新定义P2P?

- 07-20 奔驰维权事件另类视角:汽车经销商金融服务费溯源

- 07-20 微贷网即将上市,但暴力催收问题影响股价

- 07-20 银发族,小心新一波"理财销售战"?

热门文章

- 05-08 利民网黑料少之又少 但董事长曾被列为被执行人

- 06-28 银行员工群发邮件自曝被绿全过程

- 10-31 网贷中介教父及其门徒:年入千万却难逃原罪

- 09-14 重视这些典型特征后,网贷投资踩雷的几率将锐减!

- 09-30 2018年都有哪些好的投资机会?

- 08-02 资本寒冬当道,矿机三巨头IPO之路荆棘满途

- 05-23 平台“截留”回款,是自救还是自杀?

- 02-26 银豆网爱投资事件启示:再看看你投的企业贷

- 10-15 谁在背后策划了平安证券高管桃色新闻?

- 10-24 其实,人血馒头有四种吃法

债基变私募,中泰证券陷“兑付门”谁之过?

债券违约,基金踩雷。近日,由中泰证券托管和销售的“纯债基金-泰融1期”,因连踩永泰能源、山东金茂两家公司债券的雷,导致次生灾害。

无法赎回资金的投资者前往中泰证券讨要说法,质疑“中泰证券和基金管理人中融景诚相互推卸责任,欺诈投资者”以及“合同里说好的纯债产品怎么变成了私募基金”。

8月15日,新浪微博上有用户发布带有“中泰证券中融联手欺诈投资人”字样的照片。其中一张照片中,“捂好钱包,远离中泰证券,谨防上当”的字眼格外引人瞩目。

券商和基金管理人联手欺诈投资者?

图片来源:微博

野马财经了解到,7月30日中泰证券在青岛召开半年度工作会议。因中泰证券此前托管和销售的“纯债基金-泰融1期”踩雷违约,出现兑付危机,许多投资者来到理财产品认购处问责,希望中泰证券能给予说法。

31摄氏度的高温下,一众投资者头顶着太阳,在中泰证券的大楼下高呼:“中泰证券、违法违纪、欺诈销售、虚假宣传”。然而,投诉无门。

到底是怎样的违约,让投资者占道两旁,呼唤求援呢?

“泰融1期”频频踩雷

“踩雷”并非是最倒霉的事儿,然而多次“踩雷”这样的倒霉事儿,却让泰融1期这只私募基金给碰上了。

这场兑付危机最直接原因是,同时“踩雷”了永泰能源(600157.SH)债和“山东金茂”债。公告显示,泰融1期持有的“16金茂债”、“15金茂债”的资金比例,已达到该基金总资产金额的50%以上。

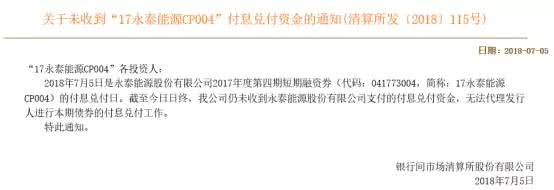

7月5日,上海清算所公告称,未能收到永泰能源发行的债务付息兑付资金。这意味着,永泰能源发行规模15亿元的永泰能源2017年度第四期短期融资券(17永泰能源CP004)正式违约,这是永泰能源今年的第一笔违约债务。

截图来源:上海清算所

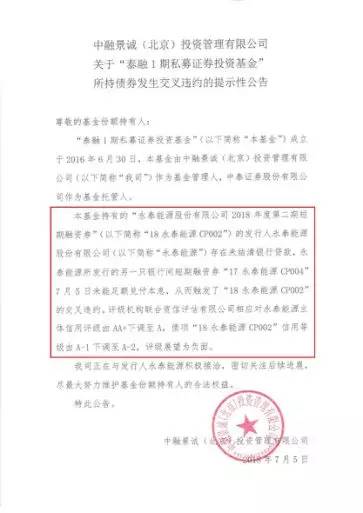

同时,该笔企业债的违约还触发了公司存续期内“18永泰集团SCP001”募集说明书中披露的“交叉保护条款”,导致永泰能源旗下多只债券交叉违约。而泰融1期基金所持的标的即是永泰能源2018年度第二期短期融资券(18永泰能源CP002)。

截图来源:中融景诚官网

无独有偶,另一家民企山东金茂也飞出了债券暴跌的“黑天鹅”。

7月16日,山东金茂公告称,因“16金茂01”(136231.SH)、“15金茂债”(122482.SH)债券二级市场价格波动异常,公司决定申请对上述债券自公告之日起停牌。此前几个交易日,上述两只债券曾经历过一轮暴跌。截至公告日,票面价值100元的“16金茂01”和“15金茂债”,分别跌至20.70元与35.84元。

有分析人士称,山东金茂相关债券大跌或与其子公司金茂铝业71.54%的股权于4月被司法冻结有关。

今年以来,信用债市场个券违约案例确实层出不穷,不乏有少数私募产品踩雷违约个券的情况。特别是许多中低等级个券流动性缺失,造成一些债券私募产品在到期抛售所持个券时,找不到买方接盘。大量债券无法变现,最终发生到期赎回违约,但是接连踩雷两家的私募基金委实“压力山大”。

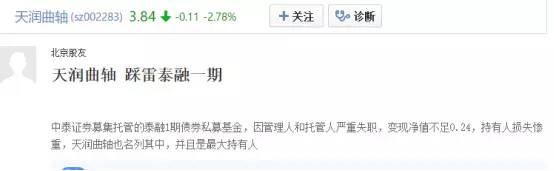

有投资者透露,在“泰融1期”这只基金中,不仅有普通投资者,或许还有上市公司天润曲轴(002283.SZ)。

截图来源:新浪财经股吧

在新浪财经的股吧中也同样发现了这样一条信息,该信息称泰融1期债券私募基金,变现净值不足0.24,持有人损失惨重,天润曲轴也名列其中,并且是最大持有人。

北京一家券商资产托管部李经理表示,“上市公司认购券商的资管产品包括国债、期货等,需要对外进行披露,也只能在上市公司常规的信披网站或者报纸上才能查询。”

值得注意的是,天润曲轴在2017年年报中确实未体现该笔投资的数据。野马财经曾致电上市公司咨询,对方否定了这一事情。

8月16日晚,天润曲轴(002283.SZ)对外发布澄清公告称,公司并未购买“泰融1期”基金产品,购买此私募基金的主体是公司的控股股东天润联合集团有限公司(以下称“天润联合”)。

据了解,天润联合于2017年7月使用自有资金4185万元认购了中融景诚管理的泰融1期基金。该基金原定于2018年7月2日开放赎回,但天润联合在发出下单赎回申请后,至今未收到兑付资金。

基金操盘老手“看走眼”?

事实上,“泰融1期”全面违约早有蛛丝马迹。

公开资料显示,泰融1期私募证券投资基金成立于2016年6月30日,由中融景诚(北京)投资管理有限公司(下称:中融景诚)作为基金管理人,中泰证券股份有限公司作为基金托管人并代理销售。该产品为债券型基金,总规模2.8亿元,其中优先级2.4亿元。

6月22日,“泰融1期”基金份额单位净值已跌破《泰融1期私募证券投资基金基金合同》约定的预警线0.96。

6月27日,中融景诚公告称,截至6月22日,该基金中优先级份额的净赎回规模为1.6亿份,占基金总份额规模56.39%。中融景诚对此表示,公司需要变现此基金的大部分资金资产应对巨额赎回,鉴于当前债券市场流动性较差的情况,此基金有触及平仓线的风险。

而就在7月2日开放赎回当天,该基金各类份额的持有人均提出赎回申请。中融景城不得不提前终止“泰融1期”。

据私募排排网的数据显示,2017年8月4日,泰融1期产品净值为最高峰1.1002元。然而,自2018年5月4日起该基金净值开始骤降,截至6月29日泰融1期的单位净值为0.9448元,日跌幅达1.88%。

就收益而言,与同类私募基金产品相比,泰融1期收益率始终为负值。2018年以来,该基金收益率为-4.36%,年化收益率仅有-6.09%。

对于“泰融1期”的基金经理罗智来说,此次基金踩雷可谓是“老兵”遭遇滑铁卢。

据了解,罗智从业已16年,耶鲁大学工商管理(金融专业)硕士学位,有着历任摩根士丹利分析师、美国银行证券基金管理部基金经理等风光履历。任职中融景诚投资总监期间,其旗下一半以上的基金产品年化收益率均在4%以上,“泰融1期”的年化收益率却为-0.32%。

同属“泰融1期”的投资经理孙微,从业7年,在信用债交易研究方面也有丰富的经验。此次,两人“不约而同”踩雷永泰能源债和金茂债,着实透着古怪。

纯债产品变私募基金?

“宣传和销售时说:企业信用债、纯债产品,直到7月2日以后才知道是私募基金。”投资者马先生(化名)说。

据知情人人士向野马财经透露,“对于这项理财产品部分投资者觉得没有什么风险,4000万元的资金垫,还是5.8%的保本收益,很多投资者连合同都没看,直接让客户经理就买了,最后才知道自己认购的不是纯债产品而是私募基金。”

野马财经以投资者的身份和中泰证券的官网客服咨询此事,对方表示,“领导正在积极解决,相关的环节还在调查中”。

截图来源:中泰证券官网

既然中泰证券只是对基金进行托管和销售,那该基金的管理方现在又是何状态呢?

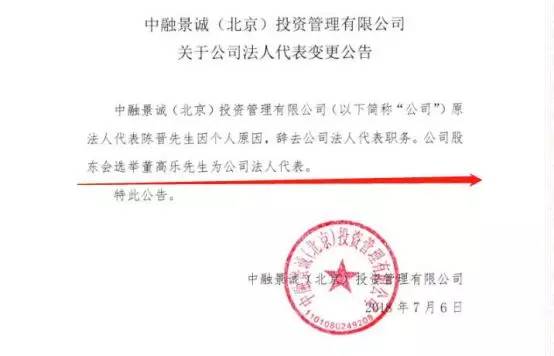

7月6日,即在违约事件发生的第四天,中融景诚突然公告并变更了法人。中融景诚原法人代表陈晋辞职,公司股东会选举董高乐为法人代表。野马财经查证工商信息发现,中融景诚法人曾于6月11日变更为王德贵,7月6日又变更为董高乐。陈晋退居幕后,成为第一大股东,持股79.9%。

你觉得此次中泰证券“兑付门”的主要过错在谁身上?你是否曾不小心买过类似的基金错配理财产品?你对此的看法是什么?欢迎你在评论区留言。

标签: