最新更新

- 07-20 履约担保平台爆雷保险公司会兜底吗?

- 07-20 团贷网维权:催收现状与诉求

- 07-20 【鹰眼看网贷】互联网金融路在何方?

- 07-20 参与“金融互助”组织的投资者是否受法律保护?

- 07-20 美国歌手diss姚明的真相是什么?diss姚明的美国歌手叫

- 07-20 最新 | 礼德财富以涉嫌集资诈骗正式立案

- 07-20 互联网金融变革下 如何重新定义P2P?

- 07-20 奔驰维权事件另类视角:汽车经销商金融服务费溯源

- 07-20 微贷网即将上市,但暴力催收问题影响股价

- 07-20 银发族,小心新一波"理财销售战"?

热门文章

- 05-08 利民网黑料少之又少 但董事长曾被列为被执行人

- 06-28 银行员工群发邮件自曝被绿全过程

- 10-31 网贷中介教父及其门徒:年入千万却难逃原罪

- 09-14 重视这些典型特征后,网贷投资踩雷的几率将锐减!

- 09-30 2018年都有哪些好的投资机会?

- 08-02 资本寒冬当道,矿机三巨头IPO之路荆棘满途

- 05-23 平台“截留”回款,是自救还是自杀?

- 02-26 银豆网爱投资事件启示:再看看你投的企业贷

- 10-24 其实,人血馒头有四种吃法

- 10-15 谁在背后策划了平安证券高管桃色新闻?

痛过之后,反思P2P平台的责任

雷潮最近隐约有平息之势,但并不代表已接近尾声,更不代表剩下的平台都很安全。

相反,由于行业人人自危,以及媒体不会轻易制造恐慌气氛,导致现在平台负面新闻曝光较少,暗雷平台反而越来越多。

此时,如果没有了解清楚就盲目投资很容易踩雷。所以还是要提醒大家,投资一定要保持谨慎。

本次雷潮的原因,很多人分析过,今天我们想换个角度谈谈:大部分平台在投资人风险评估、产品风险提示方面存在严重失职。包括很多正规平台甚至头部平台也没有做到位。

我们都知道“投资有风险,入市需谨慎”,但这不应该仅仅成为一句口号,而是需要平台将风险更清楚直接地展示给投资人,更好地教育投资人。

首先说说投资人风险评估。

2016年8月24日,银监会联合四部委下发了《网络借贷信息中介机构业务活动管理暂行办法》,其中第二十六条规定:

网络借贷信息中介机构应当对出借人的年龄、财务状况、投资经验、风险偏好、风险承受能力等进行尽职评估,不得向未进行风险评估的出借人提供交易服务。

网络借贷信息中介机构应当根据风险评估结果对出借人实行分级管理,设置可动态调整的出借限额和出借标的限制。

监管要求平台对投资人各方面进行评估,但是并没有提供统一的评估方式和标准。于是各平台参考其他行业比如基金、信托、证券或者兄弟平台,完善自己的评估问卷。很快我们在投资P2P时就看到了类似下面的问卷。

不得不说,平台的行动很迅速,强烈表达了拥抱监管的意愿。但事实上,大多数平台类似问卷的设置都形同虚设,仅仅是为了监管条文在平台中有所体现而已。

上面文件第二十六条第一段,平台应当对出借人进行全面评估,不得向未进行风险评估的出借人提供交易服务。

评估问卷算是完成了这个要求,但是本条规定的关键点在第二段:平台应当根据风险评估结果对出借人实行分级管理,设置可动态调整的出借限额和出借标的限制。

大家想一想,你投资的哪个平台对你进行了分级,针对你的评估结果给你提供了对应风险等级的产品,固定了你的投资额度并动态调整?如果你投资的平台做到了,欢迎留言晒一晒。

我们所接触的大多数平台,这个问卷流于形式,提交后告诉你是保守型或者稳健型投资人,仅此而已。可以说平台只是为了合规而走个过场,并不是真正为投资人考虑。更不会为你匹配对应风险的产品,限制你的投资额度。实际上对借款标区分风险等级的平台都很少。

所以我们认为,针对监管要求的投资人评估,大多数平台并没有认真对待。

这也导致平台对很多保守型投资人没有做到有效筛选或者拦截,他们重仓甚至全仓一个平台,一旦出现闪失就损失惨重。还有一个很严重的事实是,很多根本不适合投资网贷的用户,也没有被筛选出来,拦在外面。

针对投资人风险评估,提一点建议。目前各平台的评估问题大同小异,重要的是评估后对投资人的指导和风险提示,可以设置一个弹窗,比如:您好,您属于保守型投资人,建议您最多将家庭可支配资金xx%用于P2P投资,并注意分散投资避免全额亏损!

同时平台针对评估结果对投资人的投资总金额进行限制。

如果平台可以做到上面这种提示,投资人群体应该会更加合格和健康,而且可以有效避免倾家荡产情况的出现。

但是这样的提示,就会把到手的钱送到其他平台,并且变相承认了自己的平台有全额亏损的风险,肯定会把投资人吓跑。所以依赖平台自律恐怕较难实现,期待有更好的解决办法吧。

另外一点是关于产品风险提示方面,主要指理财计划产品的流动性风险提示。

关于理财计划产品,大多数投资人都了解,简单讲解下产品的实现逻辑。

我们知道借款人的借款期限一般比较长,1-3年很普遍。但是由于网贷行业还处在发展阶段,投资人的信心并不足以支撑他们一次性投资这么长时间。平台为了满足短期投资的需求,开发出了理财计划产品。

比如我们投资了锁定期为3个月的理财计划,资金有部分匹配给平台新开发的借款人,另外一部分匹配给其他出借人的退出转让债权。当3个月到期时,平台自动或者投资人手动发起债权转让,有其他投资人来接手,我们的钱才能到余额提现。

当平台资金流正常时,我们到期的投资可以很快转让给其他投资人并回款提现。即便资金流偶尔出现问题,依然可以依赖平台自有资金或者外部资金承接投资人债权让投资人稳定退出。

所以这类产品,我们看到平台对退出时间的描述大多数是1-3个工作日。

但是偏偏让所有人都没想到的行业危机发生了,导致大量的平台包括一二线平台的退出时间从1-3个工作日变成了1-3个月甚至更久,久到几乎无法预测。而习惯了到期退出或者着急用钱的投资人直接就慌了。

虽然一些专业的投资人知道最差的情况就是等到底层资产到期钱就会回来,但是他们并不一定接受,不愿意等那么长时间;而大多数小白投资人就会认为平台逾期、提现困难,从而去散布一些谣言。

这样的体验无疑会让投资人更加恐慌,只提现不投资,加剧了行业的流动性危机。

如果平台的计划类产品适当增加锁定期期限,并在投资人投资时有准确、醒目的提示,让投资人有充分的心理准备,同时也可以筛选掉一部分保守投资人,可能就不会出现现在这么被动的局面。

无奈的是,这一波行业危机,连平台自己都没有预料到。

之前我们与某平台交流,他们平时一天投资额有1000多万,6月份行情变坏时降到了500万左右,而平台的情况是只要维持200万就可以保证退出体验和平台运营,起初他们预估并没有问题。但是没想到后面形势无法控制,平台交易额直接跌破200万,导致不得不打散底层标应对流动性危机。

既然平台都没有预料到最差的结果,那自然不会把提醒投资人流动性风险放到第一位。为了不影响投资体验,在产品说明里简单介绍债转模式,但是不会有明显的提醒。所以说,这场流动性危机,大多数平台都有责任。

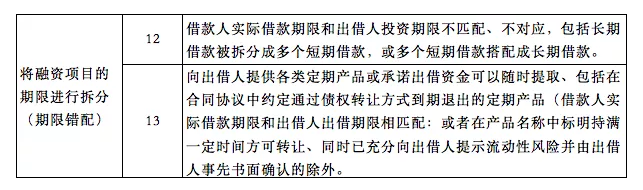

现在监管显然意识到了问题的严重性,开始对平台提出严格要求。最新的合规检查108条提出,针对计划类产品,需要充分向出借人提示流动性风险并由出借人事先书面确认。

以后我们投资类似产品前,应该会看到醒目的流动性风险弹窗提醒。希望亡羊补牢,为时未晚吧。

上面说了两点平台应该为本次雷潮所负的责任。如果平台都能做到位,或许不会避免雷潮的发生,但是至少可以大大缓解行业的流动性危机,减少投资人很多不必要的恐慌情绪,行业也有更多机会回暖。

这一次的雷潮算是一次让所有人都印象深刻的投资风险教育,只是这个代价过于惨痛了。

最后,希望大家可以从中真正学到一些东西,吸取一些教训,同时认清自己的风险承受能力,使得以后的投资之路更加顺利!

标签: