最新更新

- 07-20 履约担保平台爆雷保险公司会兜底吗?

- 07-20 团贷网维权:催收现状与诉求

- 07-20 【鹰眼看网贷】互联网金融路在何方?

- 07-20 参与“金融互助”组织的投资者是否受法律保护?

- 07-20 美国歌手diss姚明的真相是什么?diss姚明的美国歌手叫

- 07-20 最新 | 礼德财富以涉嫌集资诈骗正式立案

- 07-20 互联网金融变革下 如何重新定义P2P?

- 07-20 奔驰维权事件另类视角:汽车经销商金融服务费溯源

- 07-20 微贷网即将上市,但暴力催收问题影响股价

- 07-20 银发族,小心新一波"理财销售战"?

热门文章

- 05-08 利民网黑料少之又少 但董事长曾被列为被执行人

- 06-28 银行员工群发邮件自曝被绿全过程

- 10-31 网贷中介教父及其门徒:年入千万却难逃原罪

- 09-14 重视这些典型特征后,网贷投资踩雷的几率将锐减!

- 09-30 2018年都有哪些好的投资机会?

- 08-02 资本寒冬当道,矿机三巨头IPO之路荆棘满途

- 05-23 平台“截留”回款,是自救还是自杀?

- 02-26 银豆网爱投资事件启示:再看看你投的企业贷

- 10-15 谁在背后策划了平安证券高管桃色新闻?

- 10-24 其实,人血馒头有四种吃法

开年不利!保险中介收30张罚单,监管力度再加强?

2019年新年刚过,中国人寿财产保险股份有限公司深圳市分公司、永安财产保险股份有限公司,以及诸多保险中介公司就收到了银保监系统的34张开年罚单。独角金融根据银保监会官网统计,34张罚单中,保险中介机构被处罚最多,占据30张,此外,还有不少保险中介机构领到不止一张罚单,遭受双重打击。

2018年,保险业的监管就有越来越严的趋势。之前不少金融机构采用“擦边球”“混业发展”来钻金融监管过去的“九龙治水”、“多头管理”的空子,如今这种“小把戏”恐怕玩不转了。随着银监会与保监会合并,混业监管时代已经来临。

如今新年刚刚开始,监管就这么“不留情面”,2019年大有延续强监管的态势,保险中介机构们可要“勒紧裤腰带”做事了。

保险中介“瞒天过海”

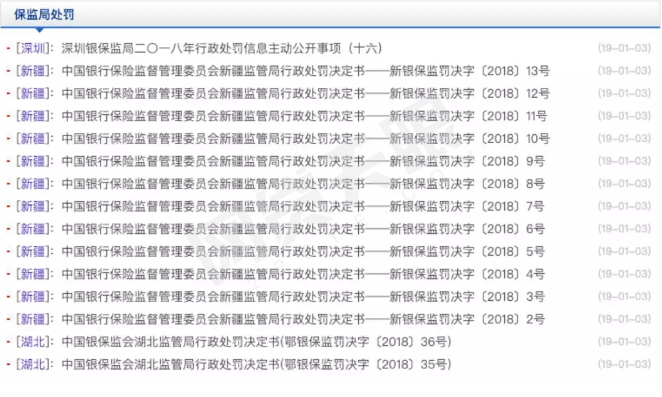

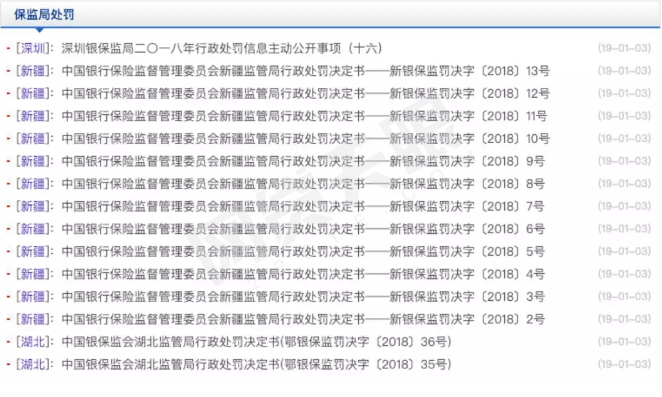

在这次的34张罚单中,独角金融看出了一些“问题”。一是处罚范围较广,罚单不止局限于一个地方。在34张罚单中,银保监会开出1张罚单,新疆银保监局连发12张罚单,湖北银保监局连发8张,湖南银保监局连发6张,深圳银保监局下发2张,安徽连发4张,北京也开出1张罚单。其中,各地的保险中介机构均受到处罚,甚至,湖北和新疆银保监局的罚单全部都给了保险中介机构。

二是处罚严格,不少保险中介机构领到不止一张罚单。例如美臣保险代理有限公司、华康保险代理有限公司新疆分公司、前海世纪保险经纪有限公司新疆分公司、新疆中天保险代理有限公司、阳光保险代理有限公司新疆分公司、中安联合保险经纪股份有限公司新疆分公司均领到双份罚单。

三是处罚内容种类多,业务合规问题得到更多重视。这次大规模处罚的内容主要包括:编制或者提供虚假的业务报表、数据;未按规定管理业务档案;未按规定进行执业登记和管理;未按规定记录投保人、保险金额等相关业务情况;存在聘任不具有任职资格人员的行为;临时负责人任职时间超期等一些问题。粗略统计,针对保险中介机构的罚金共计超过200万元。

保险中介被处罚的原因,有业内人士认为这可能是个双向的问题,与保险公司或许也有一定的关系。调查联盟创始人、深圳大成方舟保险公估有限公司创始人吴文兵向独角金融分析,“车险费改以来,保险公司的保险规模增长乏力,车险公司承保全面亏损经营不容乐观,车险费改实施满一年,中小保险公司车险亏损占比超90%,保险公司都不赚钱,保险中介公司利润就更加微薄,在业务往来过程中可能会存在保险公司与中介公司会相互合作套取手续费等情况,出现问题的时候再把责任落实到保险中介公司身上。”

保险中介机构的乱象由来已久,早在2014年保监会就印发了关于清理整顿保险中介市场的工作方案,清理整顿的对象包括专业保险中介机构、兼业代理机构和保险营销员等,全面摸底普查保险中介市场的机构发展、人员队伍、业务经营、制度建设、风险隐患等情况。此后保险中介乱象陆续浮出水面,监管罚单不断随之降临。但中介乱象仍是屡禁不止。

一位保险行业从业人员告诉独角金融,“违规销售和误导销售是最大的问题。因为消息的不对称,投保人能了解的比较有限,再加上从业人员的高流动性而对保单的后续服务无法保证,客户有需求但是无从选择。但未来的保险监管势必更加严格,行业也必然会更加有序发展。”

保险中介“市场济济”

根据原保监会官网,保险中介机构包括保险代理公司、保险经纪公司、保险公估公司、保险兼业代理公司。独角金融粗略统计,全国共有超过上万家保险中介公司,仅内蒙古和吉林的保险兼业代理公司就分别有4000多家。

2018年1-11月,原保险保费收入达到3.5万亿元,同比增长2.97%,保险市场规模的扩大,让越来越多的竞争者涌入这一领域。其中,有大的资本机构、互联网行业巨头,还有一些新成立的互联网保险公司等等。

2018年,腾讯微保、蚂蚁金服“相互宝”、滴滴的“点滴相互”、今日头条保险、百度保险等纷纷出现,互联网公司或通过参股保险公司进军保险业,如京东入股安联财险,或通过收购保险经纪及保险代理牌照参与相关业务。巨头你争我抢,独立的保险中介公司也不畏碾压,奋勇直追。

保险业资深从业人士张岩(化名)向独角金融分析,“林子大了什么鸟都有,地方的保险业事情比较多且杂,再加上行业不成熟,保险中介机构过于注重短期保费利益,还有监管不规范等因素,保险中介乱象才屡禁不止。”

但从近年来监管的一系列动作来看,严监管时代的暴风已来临。

监管风暴汹涌而至

据《中国保险报》统计,2018年,中国银保监会严厉整治各类违法违规行为。2018年全国保险监管系统累计在官网上公布了1450张行政处罚决定书。其中,银保监会公布了1张,原保监会公布了23张,地方监管部门公布了1426张。

2018年,共有302家保险专业中介机构受处罚,合计罚款金额3538.45万元。值得注意的是,2018年还有2家保险专业中介机构和2家兼业保险代理机构被吊销业务许可证。

保险业监管趋严,从2018年初下发的一系列政策就已经能够看出端倪。

2018年2月,原保监会同时下发《保险经纪人监管规定》、《保险公估人监管规定》,两份文件已于5月1日开始实行;6月中国银保监会下发了《关于开展2018年保险中介机构现场检查的通知》,检查重点为保险中介违规套取费用、违规销售非保险金融产品、违规经营互联网保险业务等问题。对性质严重、影响恶劣的机构和个人坚决采取吊销业务许可证、撤销任职资格、市场禁入等处罚措施。

同年7月,银保监会又下发了《保险代理人监管规定(征求意见稿)》,从市场准入、业务许可、任职资格、从业人员、经营规则、市场退出、行业自律、法律责任对保险代理人进行了明确说明。自此,保险中介机构的监管框架大致成型。

除了针对保险中介机构的监管政策频繁出台之外,2018年银监会和保监会的合并,也是监管趋严的一个信号。业内认为,银、保监会合并后,本来由商务部监管的融资租赁公司、商业保理公司、典当行管理职责,都划给合并后的中国银保监会,持续多年的分业监管时代迎来了重大变局。经济学家宋清辉对独角金融表示,“这是金融业走入‘混业监管’时代的一种体现,有利于实现统一管理,对金融风险及时识别及处置。”

可以看见的是,银保监会合并后,以前“多头监管”的局面迎来改善,一些打擦边球以及钻法律法规的漏洞的行为也将暴露在阳光下,强监管风暴已经来临,保险中介机构的“小九九”也将无所遁形。

特别是刚开年,许多保险公司纷纷冲击“开门红”业绩,但在喝彩的同时,也别忘了背后有一双监管的眼睛。

标签: