最新更新

- 07-20 履约担保平台爆雷保险公司会兜底吗?

- 07-20 团贷网维权:催收现状与诉求

- 07-20 【鹰眼看网贷】互联网金融路在何方?

- 07-20 参与“金融互助”组织的投资者是否受法律保护?

- 07-20 美国歌手diss姚明的真相是什么?diss姚明的美国歌手叫

- 07-20 最新 | 礼德财富以涉嫌集资诈骗正式立案

- 07-20 互联网金融变革下 如何重新定义P2P?

- 07-20 奔驰维权事件另类视角:汽车经销商金融服务费溯源

- 07-20 微贷网即将上市,但暴力催收问题影响股价

- 07-20 银发族,小心新一波"理财销售战"?

热门文章

- 05-08 利民网黑料少之又少 但董事长曾被列为被执行人

- 06-28 银行员工群发邮件自曝被绿全过程

- 10-31 网贷中介教父及其门徒:年入千万却难逃原罪

- 09-14 重视这些典型特征后,网贷投资踩雷的几率将锐减!

- 09-30 2018年都有哪些好的投资机会?

- 08-02 资本寒冬当道,矿机三巨头IPO之路荆棘满途

- 05-23 平台“截留”回款,是自救还是自杀?

- 02-26 银豆网爱投资事件启示:再看看你投的企业贷

- 10-15 谁在背后策划了平安证券高管桃色新闻?

- 10-24 其实,人血馒头有四种吃法

现金贷死灰复燃?

现金贷死灰复燃的背后,是整个中国个人信贷市场的演变与进化。

——馨金融

1

年后复工,我陆陆续续见了不少人,不管是创业公司还是上市公司,不管是在实体产业还是金融行业、互联网行业,大家对于当下的市场环境都不太乐观,谈到未来更是焦虑不堪。

但,也有例外。在一片哀嚎声中,现金贷玩家们显得格外滋润。

一个朋友年前张罗了个小团队,做起了贷超生意,借助手边的流量资源给一些现金贷平台导流,每个月的流水轻轻松松上千万。现金贷市场有多火?用他的话说,连做系统的公司都忙得来不及接单子了。

尤其,春节前后的放款高峰,各个现金贷平台的业务量猛增,流量的价格也水涨船高,根据此前新流财经报道:

年前一个独立IP账户点击(UV)成本为6-8元,现在已经普遍达到15-20元,最夸张的说法是一个UV曾达到62元。而一个现金贷成交客户(CPS)的价格已普遍达到250-350元,个别流量平台的价格甚至被抬到500元。

而在此前网贷第三方平台发布的2018年财报中,流量上涨的趋势也有迹可循。财报显示,2018年四季度,网贷第三方平台上每笔贷款申请的平均费用为14.98元,较上一年同期增长13.4%;而全年的平均费用则从2017年的12.46元上涨至2018年的14.24元,同比上涨14.3%。

事实上,这一点,从那些涉及现金贷业务的上市公司数据中也可见一斑。不久前,A股上市公司二三四五发布的2018年业绩快报显示,公司全年实现营收38.69亿元,同比增长20.9%;实现净利润13.65亿元,同比增长44.07%。

这家从网址导航起家的互联网公司,几年前便踩上了现金贷行业兴起的风口,早期凭借着自己的流量优势与持牌机构合作推出现金贷产品,后来不断完善布局牌照,开始通过更多形式经营现金贷业务。

2017年,二三四五的现金贷业务扩张速度达到顶峰。

公开信息显示,2017年二三四五的金融科技子公司营业收入为19.9亿元,较2016年同期增长866.22%,净利润为4.1亿元,较2016年同期增长271.67%。同期,二三四五全年实现归属于上市公司股东的净利润9.31亿元,同比增长46.72%。

除了二三四五之外,市场上还有不少上市公司都涉及现金贷业务,而在市场环境清冷的当下反差尤为明显,堪称“真·印钞机”的故事。

2018年11月,趣店发布的三季度财报显示,当期实现总收入19.3亿人民币,同比增长32.9%;调整后净利润为7.5亿元人民币,同比增长12.6%。最新的数据还没出,据内部人士说,尽管折腾了不少资源在新业务上,但架不住现金贷赚钱,全年利润依旧可观。

其实,从行业环境的角度来看,2018年对于现金贷行业并不友善。

2017年《关于规范整顿“现金贷”业务的通知》的影响仍在延续,行业经历了一波规模收缩、坏账攀升、利润下滑。但有需求就有市场,有利润就有动力,现金贷从来没有消失,甚至没有经历太长时间的调整,很快便卷土重来。

2

尽管二三四五在2018年半年报中强调,其贷款王业务在报告期内已暂停,同时转为开展有场景的消费金融业务。但现实是,二三四五的现金贷业务从未被抛弃。

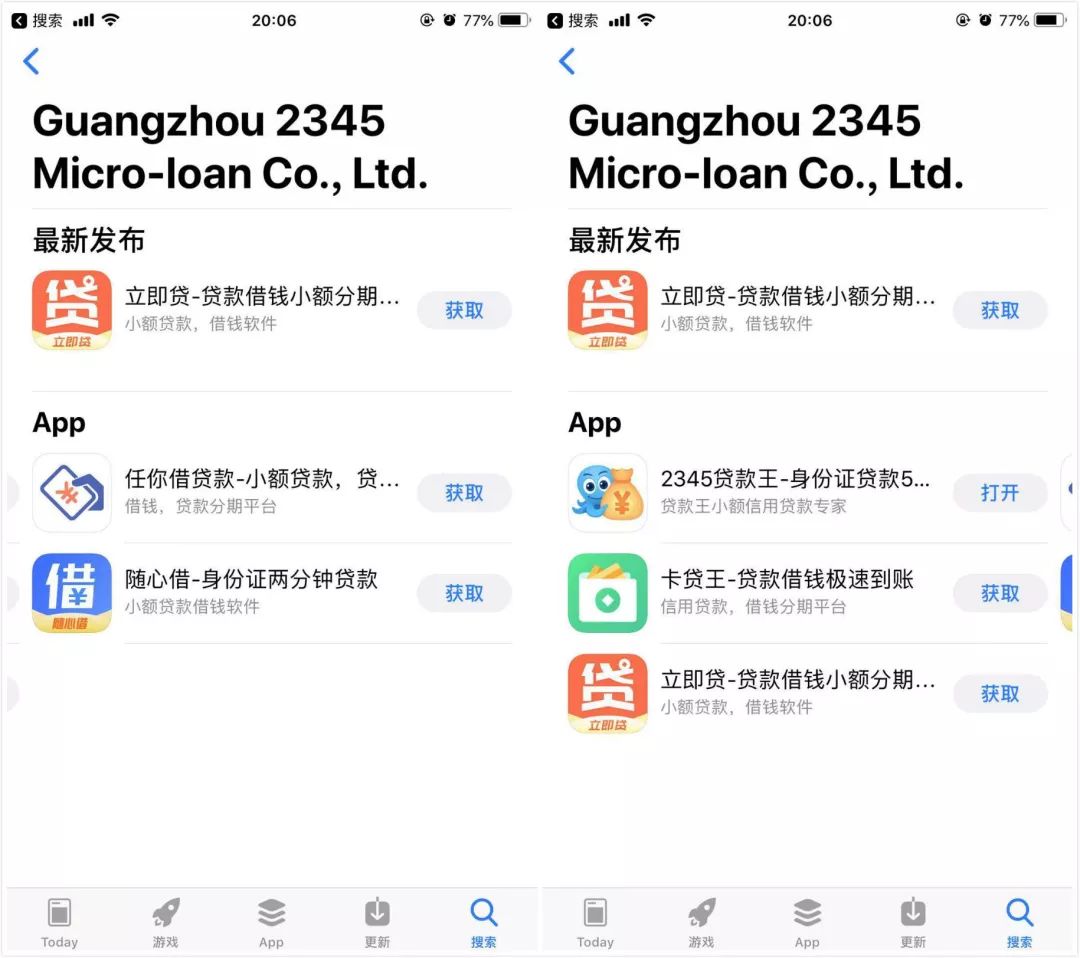

公开信息显示,原二三四五贷款王,转型成了贷款超市。而同属于一个开发者的信息显示,二三四五推出的在线借贷app至少还有四个。

一年前推出的现金贷平台“立即贷”、“任你借”app依然活跃。此外,近半年内二三四五还推出了借款平台“随心借”,以及一个类现金贷app,需要绑定信用卡的“卡贷王”。

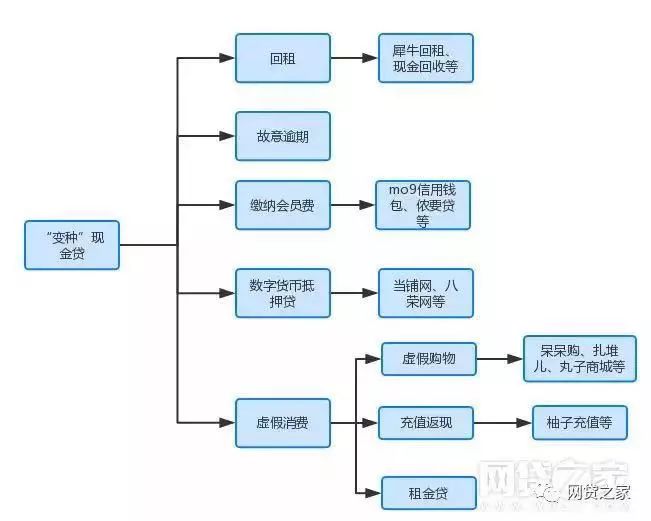

放眼看去,这种换个马甲重新来过的方式并不鲜见。根据网贷第三方平台此前发布的报告,现金贷平台的快速转型,至少有五种已经成熟的套路。

“现金贷的用户一旦开始便很难停止,所以永远会有需求并且越来越大。”在前述做贷超生意的人看来,这是一个不可能被禁掉的需求,只是从阳光下回到了黑暗处,从一种形态转为另一种形态。

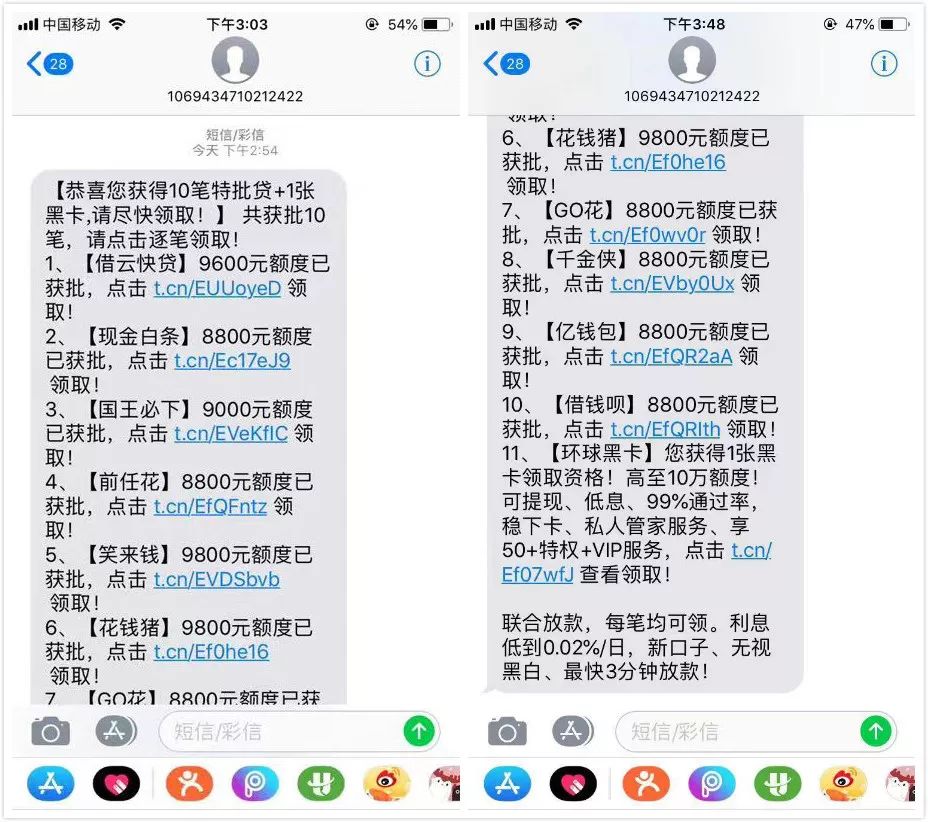

春节后,各种现金贷营销凶猛,办公室的小伙伴收到的都是这种“批量”营销模式。

前两天,连公安部也按耐不住,召开了关于打击“套路贷”的新闻发布会,点名了一些“变形”现金贷的方式,并指出现金贷成为了风险最高发的业务类型之一,诱导贷款、超高利率、违规收费、信息泄露、暴利催收等等问题层出不穷。

3

经历了种种整肃,现金贷不仅不死,而且发展出了新的业务模式,甚至规模、利润还在扩张。高利润的驱使固然是一个重要的原因,但放在一个更高的维度来看,可能这也并不是全部的原因。

在过去五年整个消费金融行业的快速发展之下,各路机构都在出击。从广义的现金贷概念出发,诸如建行推出的快贷、招行的闪电贷(无场景的小额信贷)都属于这个大概念之下的产品。

换言之,互联网巨头、金融机构们的在线借贷产品都在直接和间接地培养市场。

而从业务本身来看,真正掌握技术和数据的平台在行业波动中验证了业务模式的可行性。同时,整个从业标准在不断细化和规范,比如联合贷款、助贷模式的规定逐渐清晰,合作机构在牌照、资本金、杠杆率等方面都开始有了更明确的标准,

不同圈层、不同类别的在线借贷市场被这些机构、平台逐渐打开,而这些需求一旦打开,就很难再回到过去。

如果从更宏观的视角来看,消费依然且一直是国民经济增长最重要的动力,无论是对比国外市场,还是相比中国居民的住房杠杆率,消费杠杆必然在相当长一段时间内保持快速增长的势头。

去年底,央行发布的《中国金融稳定报告2018》显示,过去十年,短期消费贷款占家庭债务比重,从7.3%上升到16.8%,而且呈现加速上升趋势。就2017年来看,1月的短期消费贷款余额增速是19.9%,而到了当年10月,这个增速便达到了40.9%。

近年来,各家银行信用卡业务的大跃进也是一个佐证。

当然,这还只是金融机构维度的统计数据,如果再加上我们更触手可及的各类互联网平台、现金贷平台、P2P平台等非金融机构的渠道,这个数字的增长必然更加惊人。

过去几年,现金贷的爆发、整改,以及不断地“死灰复燃”,说到底也是整个在线借贷市场发展和个人消费意识觉醒的产物。我们无法逃避的是,从需求的培养,到供给的升级,一场个人信贷革命已经发生。

(注:本文提及的现金贷是广义的基于互联网的个人无担保贷款。)

标签: