最新更新

- 07-20 履约担保平台爆雷保险公司会兜底吗?

- 07-20 团贷网维权:催收现状与诉求

- 07-20 【鹰眼看网贷】互联网金融路在何方?

- 07-20 参与“金融互助”组织的投资者是否受法律保护?

- 07-20 美国歌手diss姚明的真相是什么?diss姚明的美国歌手叫

- 07-20 最新 | 礼德财富以涉嫌集资诈骗正式立案

- 07-20 互联网金融变革下 如何重新定义P2P?

- 07-20 奔驰维权事件另类视角:汽车经销商金融服务费溯源

- 07-20 微贷网即将上市,但暴力催收问题影响股价

- 07-20 银发族,小心新一波"理财销售战"?

热门文章

- 05-08 利民网黑料少之又少 但董事长曾被列为被执行人

- 06-28 银行员工群发邮件自曝被绿全过程

- 10-31 网贷中介教父及其门徒:年入千万却难逃原罪

- 09-14 重视这些典型特征后,网贷投资踩雷的几率将锐减!

- 09-30 2018年都有哪些好的投资机会?

- 08-02 资本寒冬当道,矿机三巨头IPO之路荆棘满途

- 05-23 平台“截留”回款,是自救还是自杀?

- 02-26 银豆网爱投资事件启示:再看看你投的企业贷

- 10-15 谁在背后策划了平安证券高管桃色新闻?

- 10-24 其实,人血馒头有四种吃法

“明天系”拖累包商银行,央行回应:被接管是个案

6月2日晚间,央行官网发布《中国人民银行有关负责人答记者问》(以下简称“《答记者问》”),详细回答了包商银行被接管的原因,以及包商银行被接管后的相关进展。

这已经是央行自5月24日宣布包商银行被接管以来第三次以答记者问的形式公开发声。此举打破了此前外界对包商银行被接管原因的种种揣测。

大量资金被“明天系”违法违规占用

“关于包商银行被接管,完全是一个个案,我们需要客观冷静看待。”央行相关负责人在《答记者问》中明确表示。

此外,《答记者问》还明确指出,包商银行的大股东是明天集团,该集团合计持有包商银行89%的股权,由于包商银行的大量资金被大股东违法违规占用,形成逾期,长期难以归还,导致包商银行出现严重的信用危机,触发了法定的接管条件被依法接管。

据公开资料显示,作为声名显赫的民营资本系族,“明天系”曾构筑了一张庞大的金融资产网络,势力涵盖银行、证券、信托、基金等。在银行领域,“明天系”也通过旗下上市公司及非上市公司投资银行类资产,控股、参股的银行达十余家。包商银行、哈尔滨银行即是其中的核心资产。

此次《答记者问》显示,截至目前,包商银行各类债权人权益得到维护。首先,520万个人储户和20余万个人理财客户已得到全额保障;其次,债权金额在5000万及以下2.5万户对公和同业客户已得到全额保障;其三,包商银行5000万元及以下承兑汇票得到全额保障,5000万元以上得到不低于80%保障。

那么如何去避免大股东占用银行资金而引发危机呢?中国社会科学院金融研究所法与金融研究室副主任尹振涛对独角金融表示,关于应对大股东的非法占用公司资金的问题,从法律框架来说是完善的。比如,前银监会颁布的《关于规范商业银行股东报告事项的通知》要求公司进行商业银行股东、关联方、一致行动人报备;同时,也要按照相关法律聘请独立董事在董事会上起到独立监察作用;最后提高监管效率,识别关联交易借贷款的能力,并加大对违规行为的处罚等。

前十家贷款公司有一半被列为失信人

由于包商银行至今已经连续两年未出财报,其近期的资产到底如何我们无从知晓。不过我们可以从包商银行2016年以及2015年的年报中看出,其资产到底有多糟糕。

据工商资料显示,包商银行2015年年报中的前十家贷款公司里,包头市荣泰置业有限责任公司、深圳市中化联合能源发展有限公司、中国庆华能源集团有限公司早已被列为失信人名单。另外,北京华业资本控股股份有限公司现在已经成为ST股,债券违约,评级降为C。

更让人吃惊的是,包商银行2015年的十大贷款人里面,北京万方恒泰资产管理有限公司和北京正和鸿远置业有限责任公司这两家公司由包商银行百分之百控股。也就是说,包商银行放款给失信企业的同时,还为自己控股的企业放款。

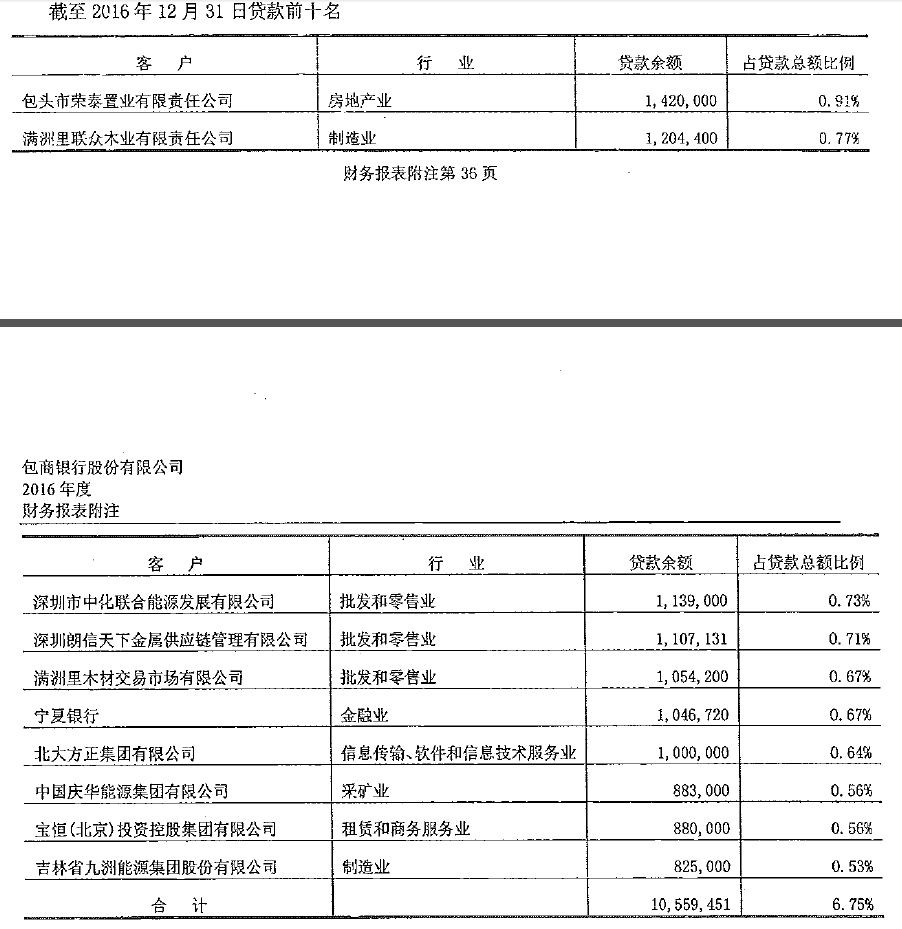

包商银行2016年资产糟糕程度较2015年有过之而无不及。据包商银行2016年财报显示,包商银行2016年末对公和个人存款占比分别为40.94%、23.97%,对公和个人贷款占比分别为56.6%、43.4%,其中前十家客户的贷款占资本净额的比例为28%。可是,据公开资料显示,前十家贷款公司里面有一半被列入了失信人名单。

(来源:包商银行2016年年报)

其中,第一大借款人包头市荣泰置业有限责任公司,2016年的时候已经被列为失信人,被执行人信息有3条,股权还被冻结;第二大借款人满洲里联众木业有限公司被执行人信息高达20条,失信信息达5条;第三的深圳市中化联合能源发展有限公司,被多家银行告上了法庭。

而第五的满洲里木材交易市场有限公司同样被纳入失信人;第八的中国庆华能源集团有限公司,不论是涉案数量还是失信人信息还是股权冻结都创了新高;第九的宝恒(北京)投资控股集团股份有限公司因涉案与荣泰置业一同被纳入被告,股权遭冻结。

包商银行不良资产的不断增多,导致的结果是其不良贷款率的攀升。据包商银行2016年年报显示,该行2015及2016年的不良贷款率分别为1.41%和1.68%。另外,截至2017年3月末,该行不良贷款率继续上升至1.70%。

20年来银行业“独一份”的个案

央行在此次《答记者问》中强调,包商银行被接管只是一个个案,需要大家冷静客观对待。因为对一家商业银行的接管是十分严肃的行为,必须满足银行业相关法律界定的标准才可以实施。

具体参照法规为《商业银行法》第64条“商业银行已经或可能发生信用危机,严重影响存款人利益时”和《银行业监督管理法》第38条“可能发生信用危机,严重影响存款人和其他客户合法权益”。

据2019年该行同行业存单发行计划披露,包商银行热衷于同业业务。截至2018年9月末,包商银行负债总额5034亿元,同业负债为2211亿元,同业负债占比高达43.92%,超过监管要求的不高于1/3。

反观同类上市城商行的整体财务指标明显好于包商银行,资产质量平稳。据公开资料显示,2016年同期上市城商行的平均不良贷款率为1.28%,逾期率2.14%,不良认定为111.1%,均优于包商银行的1.68%,4.71%,174.83%。央行在答记者问中表示,总得来看,目前中小银行流动性较为充足,各项流动性指标整体处于正常水平。

在包商银行被接管以前,银行业曾在近20年前发生过类似的事情。

其一为破产的海南发展银行(简称“海发行”),其二为重组成功的汕头商业银行,二者均有各自独特的原因,但最终都导致了流动性问题

据公开资料显示,海发行是由于合并海南省城信社并承接了对方的债务,造成债务高企;同时由于亚洲金融危机的冲击,导致海发行流动性出现问题,从而发生挤兑并最终于1998年破产。汕头商业银行则是因为高息揽存、大肆外投高风险项目,并且发生资金挪用问题,从而导致坏账过高而被人民银行于2001年勒令停业整改,直到2011年重组成为华兴银行。

近20年后的包商银行被接管,同样有自己独特的因素。

对以上问题你怎么看呢?欢迎在下方留言。

标签: